ネオマーケティング(4196)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(3月19日)IPO新規上場承認発表された2社のうちの1社です。

もう1社のステラファーマ(4888)のIPO詳細についてはすでに下記記事でご紹介させて頂いておりますので、よろしければご覧下さいませ。

ステラファーマ(4888)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(3月19日)は魔の金曜日ということで予想通りJPX(日本取引所グループ)はI …

ネオマーケティング(4196)の上場日は4月22日(木)でビジョナル(4194)とステラファーマ(4888)と3社同日上場、上場市場はIPO市場では可もなく不可もなくのJASDAQスタンダード市場への上場で、IPO主幹事はおそらくIPO愛好家(抽選派)の中では一番主幹事を務めてほしくない証券会社と思われるいちよし証券となっております。

ネオマーケティング(4196)のIPO(新規上場)情報

設立:2000年10月6日

業種:情報・通信業

事業の内容:マーケティング支援事業

| 上場市場 | JASDAQスタンダード |

| コード | 4196 |

| 名称 | ネオマーケティング |

| 公募株数 | 40,000株(新株式発行) 190,000株(自己株式の処分) |

| 売出し株数 | 230,000株 |

| オーバーアロットメント | 69,000株 |

| IPO主幹事証券 | いちよし証券 |

| IPO引受幹事証券 | みずほ証券 SMBC日興証券 SBI証券 楽天証券(100%完全抽選) あかつき証券 岩井コスモ証券 エース証券 岡三証券 極東証券 東洋証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 岡三オンライン証券(委託幹事) |

| IPO発表日 | 3月19日(金) |

| 上場日 | 4月22日(木) |

| 仮条件決定日 | 4月2日(金) |

| ブック・ビルディング期間 | 4月6日(火)~4月12日(月) |

| 公開価格決定日 | 4月13日(火) |

| IPO申し込み期間 | 4月14日(水)~4月19日(月) |

| 時価総額 | 40.6億円 |

| 吸収金額 | 8.7億円 |

| 想定価格 | 1,660円(166,000円必要) |

そして上記をご覧の通りこのネオマーケティング(4196)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンライン証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

ネオマーケティング(4196)のIPO(新規上場)事業内容等

ネオマーケティング(4196)はグループ会社で株式会社ネオマーケティングと連結子会社3社(株式会社セールスサポート、パイルアップ株式会社、NEO MARKETINGASIA LIMITED)で構成されており、クライアント企業のマーケティングプロセスを4つのプロセスに分けて考察したうえでサービスを提供しております。

マーケティングプロセスとは一般的に企業が市場調査を実施し、市場調査結果を基に商品を開発し、開発した商品を宣伝し、宣伝効果や効果の結果もたらされた売上等の成果を検証していくという一連のプロセスのことで、それぞれのプロセスごとに適切なマーケティング施策を、各サービスと対応するかたちで考案した、独自の「マーケティングフレームワーク4K」を開発しております。

【手取金の使途】

手取概算額334,256千円については、当社グループの事業運営上のリスクでもある人材の確保と維持についての対策と合わせて業容拡大に応じて急務となっている優秀な人材獲得の採用費として、2021年9月期に10,500千円、2022年9月期に16,800千円、2023年9月期に18,900千円、前述の獲得人材の獲得期の人件費として、2021年9月期に30,000千円、2022年9月期に48,000千円、2023年9月期に54,000千円、新卒研修を除いた従業員のスキルアップ研修として、2021年9月期に3,100千円、2022年9月期・2023年9月期に各2,650千円を計画しております。

また、地方の優良企業をターゲットとする営業戦略から拠点設置に伴う設備投資として、2021年9月期に5,000千円、 2022年9月期に3,000千円、中期経営計画に基づく新規顧客獲得を達成するため当社グループのサービスの知名度向上とブランディングのための広告宣伝費として、2021年9月期・2022年9月期・2023年9月期に各2,000千円、事業拡大施策としてのマーケティング費として、2021年9月期に7,800千円、2022年9月期・2023年9月期に各10,200千円を計画しております。

その他、2023年9月期末に自己資本比率65%以上とする中期経営計画のもと、金融機関からの借入金の返済として2021年9月期に50,000千円、2022年9月期に30,000千円を計画しております。

なお、残額につきましては、前述の金融機関からの借入金の返済とは別に2021年9月期の金融機関からの借入金の返済資金に充当する予定であります。

(ネオマーケティングのIPO目論見書より一部抜粋)

ネオマーケティング(4196)のIPO初値予想主観及びIPO参加スタンス

ネオマーケティング(4196)の市場からの吸収金額はIPO想定価格1,660円としてオーバーアロットメント含め8.7億円と規模的にJASDAQスタンダード市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて4,600枚と少なめです。

ネオマーケティング(4196)の事業内容は独自開発の「マーケティングフレームワーク4K」を活用したマーケティング支援事業となり、生活者インサイト(購買意欲のスイッチ)の発見から商品・サービス開発、プロモーション支援、PDCAの実行までサポートできます。独自性があり業績も好調に推移していることからIPO向きと言えそうです。

そしてこのネオマーケティング(4196)はSDGs(持続可能な開発目標)に関する社内勉強会を行ったりとSDGsに積極的に取り組んでいるようです。しかしながら昨年(2020年)12月に上場した日本初のSDGs(持続可能な開発目標)IPOということで注目度の高かったポピンズホールディングス(7358)はあっさり公募割れスタートとなりました。このことからこのSDGsの初値に対する影響力は低いかもしれません。

※上記動画再生時は音が出ますので音量にご注意下さい。

株主の中にベンチャーキャピタルや投資ファンドの保有株はありませんが、上位株主は90日間のロックアップが掛かっているものの2,138,000株は公開価格の1.5倍以上となれば解除され売却可能となります。このあたりは動向が不透明なだけに不安要素となりそうです。

それでも公開規模はIPO想定価格(1,660円)ベースで8.7億円と小型案件となることや独自性のある事業内容から個人投資家主導で初値は堅調にスタートすることになるでしょうね。よって初値評価は需給面及び事業内容を考慮してひとまずA級評価とさせて頂きます。こうなると3社同日上場がもったいないですね。

もちろん管理人の個人的なこのネオマーケティング(4196)のIPO参加スタンスも全力申し込みで行く予定です。ただ問題は冒頭でも書いております通り、IPO主幹事がいちよし証券ということです。どんな裏ワザを使って抽選配分を10%以上に調整しているのかわかりませんが、基本的にネット配分は1%です。100%完全抽選方式の平幹事の方がマシレベルですね^^;

<追記>

やはり岡三オンライン証券がこのネオマーケティング(4196)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ネオマーケティング(4196)のIPO取り扱い決定(岡三オンライン証券)

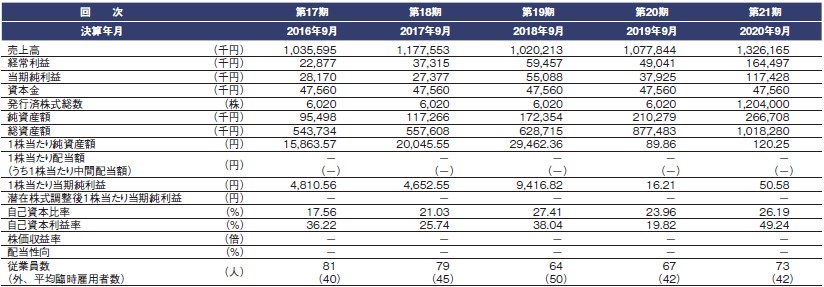

ネオマーケティング(4196)のIPO(新規上場)業績等

ネオマーケティング(4196)のIPO経営指標

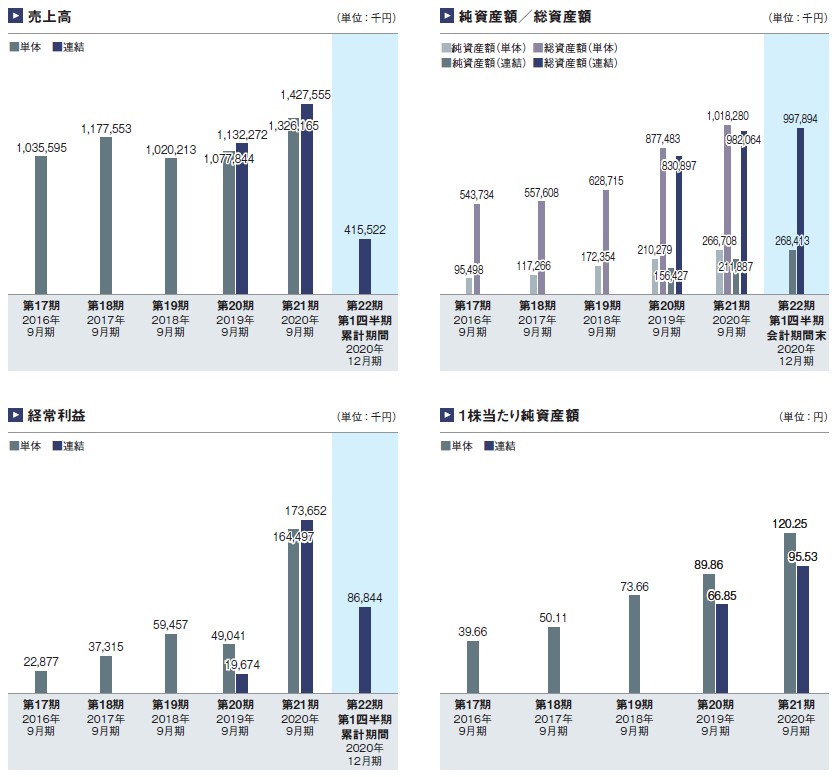

ネオマーケティング(4196)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。