日本オーエー研究所(5241)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月20日)はIPO新規上場承認発表が1社あり、これで12月IPOはようやく二桁(10社)となりました。

この日本オーエー研究所(5241)はTOKYO PRO Market市場から名証ネクスト市場への鞍替え上場となることから証券コードは英文字入りではなく、現状の数字4桁「5241」がそのまま継承されています。

![]()

日本オーエー研究所(5241)の上場日は2024年12月23日(月)で、令和アカウンティング・ホールディングス(296A)と2社同日上場、上場市場はIPO市場では不人気市場(流動性が乏しい)となる名証ネクスト(地方新興市場)市場への上場で、IPO主幹事はJトラストグローバル証券となっております。

日本オーエー研究所(5241)のIPO(新規上場)情報

設立:1983年5月11日

業種:情報・通信業

事業の内容:システム開発及び関連サービス

| 上場市場 | 名証ネクスト |

| コード | 5241 |

| 名称 | 日本オーエー研究所 |

| 公募株数 | 120,000株 |

| 売出し株数 | 60,000株 |

| オーバーアロットメント | 27,000株 |

| IPO主幹事証券 | Jトラストグローバル証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) 岡三証券 丸三証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 11月20日(水) |

| 上場日 | 12月23日(月) |

| 仮条件決定日 | 12月4日(水) |

| ブック・ビルディング期間 | 12月6日(金)~12月12日(木) |

| 公開価格決定日 | 12月13日(金) |

| IPO申し込み期間 | 12月16日(月)~12月19日(木) |

| 上場時発行済株式総数 | 804,000株 |

| 時価総額 | 4.5億円 |

| 吸収金額 | 1.1億円 |

| 想定価格 | 570円(57,000円必要) |

そしてこの日本オーエー研究所(5241)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

日本オーエー研究所(5241)のIPO(新規上場)事業内容等

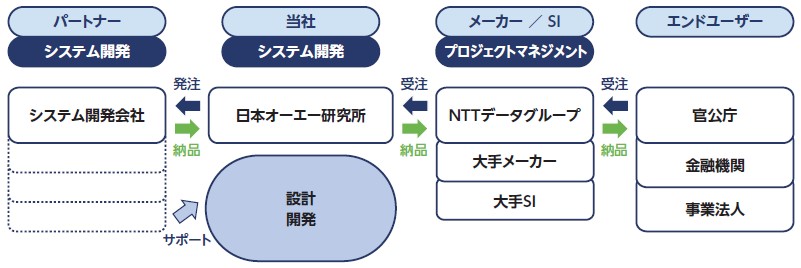

日本オーエー研究所(5241)は独立系(資本依存、ベンダー依存がない)システム開発会社として、創業以来、官公庁に向けシステム開発を行う「公共系事業」を展開していましたが、2007年から、銀行、生命保険会社、証券会社に向けシステム開発を行う「金融・法人系事業」を新たに開始し、現在はこの2事業が同社の主力事業となっています。

創業当時より注力している分野であり、官公庁、自治体、教育分野におけるシステムの開発をシステムインテグレーターと共に行っており、官公庁向け基幹業務の大規模なシステム更改を着実に受注し、システムのライフサイクル全般にわたり、継続的に事業を展開することを事業の柱としております。

金融系のシステム開発に必要な深い業務知識・理解をもつ経験豊富な技術者が主に業務を担当しており、メガバンク、地銀、信託などの銀行業務、生命保険、損害保険などの保険業務、証券会社の基幹システム及び周辺システムの開発を行っております。Fintech分野における個人財務管理システムの開発実績を保有し、時代変化に合わせた市場深耕を実施しております。

【手取金の使途】

手取概算額56,100千円については、当社の技術系人材の採用・育成費として2026年12月期までに21,100千円、及び借入金の返済として2025年12月期に35,000千円に充当する予定であります。

なお、上記調達資金は、具体的な充当時期まで安全性の高い金融商品で運用していく方針であります。

(日本オーエー研究所のIPO目論見書より一部抜粋)

日本オーエー研究所(5241)のIPO初値予想主観及びIPO参加スタンス

日本オーエー研究所(5241)の市場からの吸収金額はIPO想定価格570円としてオーバーアロットメント含め1.1億円と規模的に名証ネクスト(地方新興市場)市場への上場としても超小型サイズとなり荷もたれ感はありません。IPO募集株数は公募株及び売出株(OA含む)合わせて207,000株と少なめです。

上述の通り日本オーエー研究所(5241)の事業内容はシステム開発及び関連サービスということで、高度な信頼性を求められる国内外の社会基盤(パブリック&フィナンシャル)サービスの領域において、専門性の高いIT技能集団による最新テクノロジーで顧客に新たな価値を提供しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

この日本オーエー研究所(5241)は2022年12月21日に東京証券取引所のプロ向け市場となるTOKYO PRO Market市場に上場しているので、TOKYO PRO Market市場から名証ネクスト市場への鞍替え上場となるため、上場前日2024年11月22日付でTOKYO PRO Market市場を上場廃止となる予定です。

ちなみに2022年12月21日にプロ向け市場となるTOKYO PRO Market市場にIPO(新規上場)した際の公開価格は500円で初値も同値の500円、IPO目論見書には最近2年間の「月別売買高」及び「月別最高・最低株価」の記載がありますが、上場時に500円で100株のみしか取引はありませんでした。

今回の日本オーエー研究所(5241)のIPO(新規上場)に際するIPO想定価格は現時点で570円となっているので、TOKYO PRO Market上場時の株価(500円)を基準価格とすると、微妙なアップラウンド上場(鞍替え)となります。

今年(2024年)はこれまで4社が地方市場に上場していますが、4社すべてが公募割れスタートと苦戦を強いられており、最後に公募価格を上回ってスタートしたのは2023年6月上場のQLSホールディングス(7075)までさかのぼります。

最近の地方上場案件は業種、業績に関係なく、とにかく初値買いの資金自体が入ってこないのでもはやどうしようもありません。直近10月21日に札証アンビシャス市場に上場した伸和ホールディングス(7118)に至っては、初値買いに入った資金はわずか612万円(初値出来高:4,000株)と過去に例を見ないほどの閑散ぶりとなりました。

日本オーエー研究所(5241)の公開規模はIPO想定価格(570円)ベースで1.1億円と超ミニマムサイズとなりますが、上場日が12月23日(月)で令和アカウンティング・ホールディングス(296A)と2社同日上場となることによる資金分散リスク及び12月IPOラッシュによる埋没リスクも伴います。ひとまずの初値評価はD級評価とさせて頂きますが、E級評価に格下げとなる可能性もあります。

今回は公開規模1.1億円と最小限にまで需給を絞り、期末配当(18円)も付けて来ましたが、そういう問題ではないような気もしていますので、現時点の管理人の個人的なこの日本オーエー研究所(5241)のIPO参加スタンスは今回もスルーの可能性が高いです。

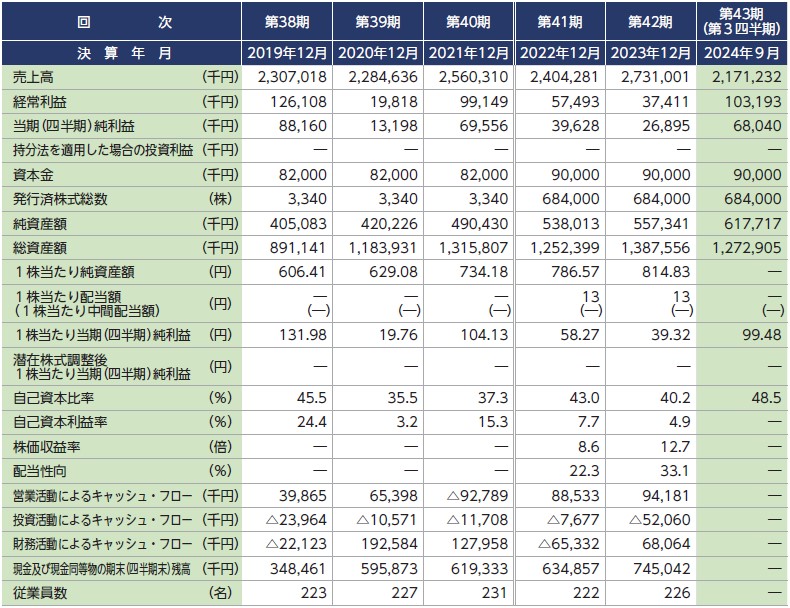

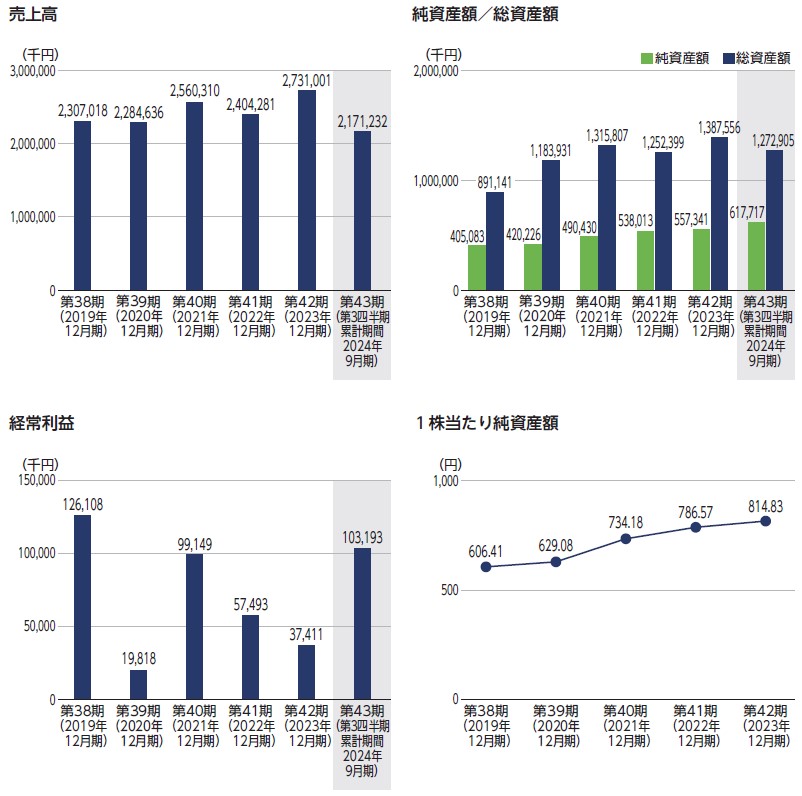

日本オーエー研究所(5241)のIPO(新規上場)業績等

日本オーエー研究所(5241)のIPO経営指標

日本オーエー研究所(5241)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。