Sapeet(269A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。「Sapeet」と書いて「サピート」と読みます。本日もIPO新規上場承認発表が1社あり、これで10月IPOは11社目となりました。11社ありますが、珍しく重複上場が1日もありません。

Sapeet(269A)の上場日は2024年10月29日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

Sapeet(269A)のIPO(新規上場)情報

設立:2016年3月9日

業種:情報・通信業

事業の内容:Expert AIを活用したAIプロダクト及びAIソリューションの提供

| 上場市場 | 東証グロース |

| コード | 269A |

| 名称 | Sapeet(サピート) |

| 公募株数 | 140,000株 |

| 売出し株数 | 183,000株 |

| オーバーアロットメント | 48,400株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | 三菱UFJモルガン・スタンレー証券 岩井コスモ証券 SBI証券 岡三証券 楽天証券(100%完全抽選) あかつき証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 水戸証券 三菱UFJ eスマート証券(委託幹事決定) 岡三オンライン(委託幹事決定) DMM株(委託幹事決定) |

| IPO発表日 | 9月24日(火) |

| 上場日 | 10月29日(火) |

| 仮条件決定日 | 10月10日(木) |

| ブック・ビルディング期間 | 10月11日(金)~10月18日(金) |

| 売出価格決定日 | 10月21日(月) |

| IPO申し込み期間 | 10月22日(火)~10月25日(金) |

| 上場時発行済株式総数 | 1,528,700株 |

| 時価総額 | 22.1億円 |

| 吸収金額 | 5.3億円 |

| 想定価格 | 1,450円(145,000円必要) |

そしてこのSapeet(269A)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券と岡三証券が入っているため、グループ会社となる三菱UFJ eスマート証券と岡三オンラインがそれぞれIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

Sapeet(269A)のIPO(新規上場)事業内容等

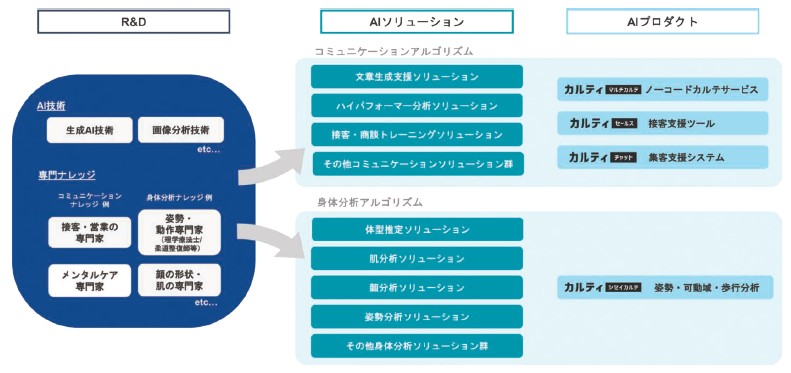

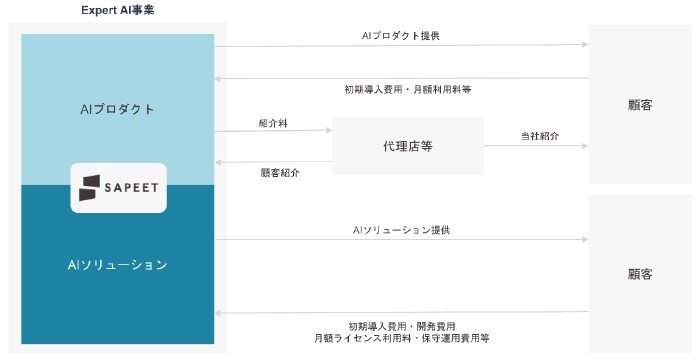

Sapeet(269A)はExpert AI事業の単一セグメントで、AI及び3Dに関する技術を持ち、専門的ナレッジをAIで再現するアルゴリズムである「Expert AI」によりサービスを提供しており、「Expert AI」をベースとして、顧客企業のニーズに合わせたプロダクト開発・プロダクト開発支援・コンサルティング等を行う「AIソリューション」、自社で開発したプロダクトを主にSaaS型で顧客企業に提供する「AIプロダクト」の提供を行っています。

AIや3D等の技術をもとにしたアルゴリズムモジュールを、顧客ごとの要件に合わせて組み合わせ、これら技術の活用ニーズがある業種業界向けのサービス提供(AI身体分析アルゴリズム)や、LLMを用いた生成AIモジュールを集客や営業・接客の場面で活用できるようにするサービス提供(コミュニケーションアルゴリズム)を行っています。

AIプロダクトは「カルティ」のブランドで主にSaaSによりサービスを提供しています。ひとを科学し、ノウハウを詰め込んだExpert AIにより接客・商談現場における「バラつき」を解消し、顧客とのコミュニケーションのAI・DX化を実現するクラウドサービス(カルティクラウド)であります。

【手取金の使途】

手取概算額178,760千円に本第三者割当増資の手取概算額上限64,565千円を合わせた、手取概算額合計上限243,325千円については、更なる事業拡大を図るための設備投資170,000千円(2025年9月期:120,000千円、2026年9月期:50,000千円)及び今後の財務戦略の柔軟性を確保するための借入金返済73,325千円に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(SapeetのIPO目論見書より一部抜粋)

Sapeet(269A)のIPO初値予想主観及びIPO参加スタンス

Sapeet(269A)の市場からの吸収金額はIPO想定価格1,450円としてオーバーアロットメント含め5.3億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO募集株数は公募株及び売出株(OA含む)合わせて371,400株と少なめです。

上述の通りSapeet(269A)の事業内容はExpert AIを活用したAIプロダクト及びAIソリューションの提供ということで、AI身体分析技術を活かした接客DXソリューションを展開し、独自の身体解析技術や接客支援機能をわかりやすく使いやすいシステムとして提供し、ウェルネス業界・小売業界など、幅広い事業者の販促企画からシステム開発・運用を支援しています。

Sapeet(269A)の筆頭株主(親会社)は東証プライム(現:東証スタンダード)市場に上場しているPKSHA Technology(3993)で、今回のIPO(新規上場)に際する売り出しで175,000株放出することにより、所有割合が53.4%から37.1%に低下するため、連結子会社から持分法適用関連会社となり、親子関係は解消されます。

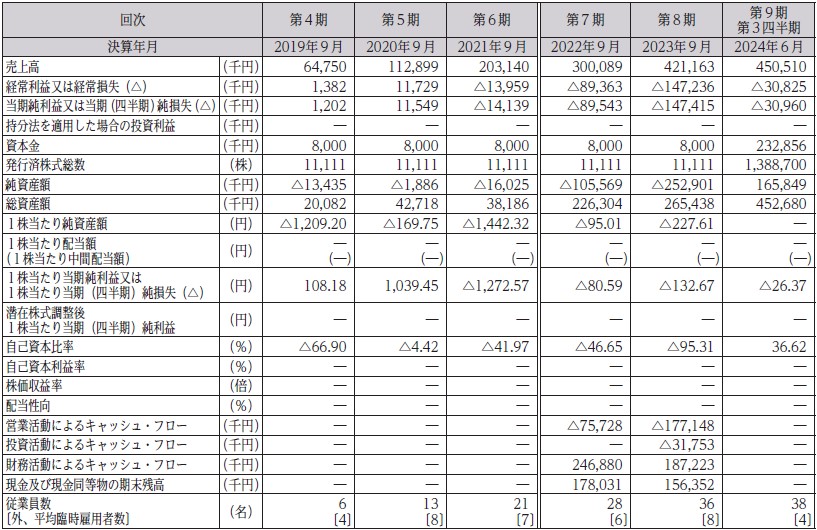

業績はまだ赤字となっていますが、売上は右肩上がりで伸びており、セクターは情報・通信業、事業内容はAI(人工知能)及びクラウド(SaaS)、既存株主からの余計な売り圧力は無く、公開規模もIPO想定価格(1,450円)ベースで5.3億円と軽量サイズ、ひと昔前であれば上場初日値付かずもあり得そうな内容です。

最近はIPO市場に活気が無いため、初値がひと昔前のように高騰するか不透明な部分はありますが、この内容と規模であれば、需給主導で初値が持ち上げられる可能性は十分ありそうです。加えて10月23日上場予定の東京地下鉄(東京メトロ)で活気づくというシナリオもあるかもしれませんね。ひとまずの初値評価は久しぶりにA級評価といったところで問題ないでしょうか。

IPO株数も少なく争奪戦となりそうですが、とりあえず管理人の個人的なこのSapeet(269A)のIPO参加スタンスは積極参加で行く予定です。これまたIPO主幹事はSMBC日興証券となりますが、来月の個人的なIPO優遇特典(ステージ別抽選)のステージはいつもより下がる予定なので、運に任せるしか無さそうです。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

Sapeet(269A)のIPO(新規上場)業績等

Sapeet(269A)のIPO経営指標

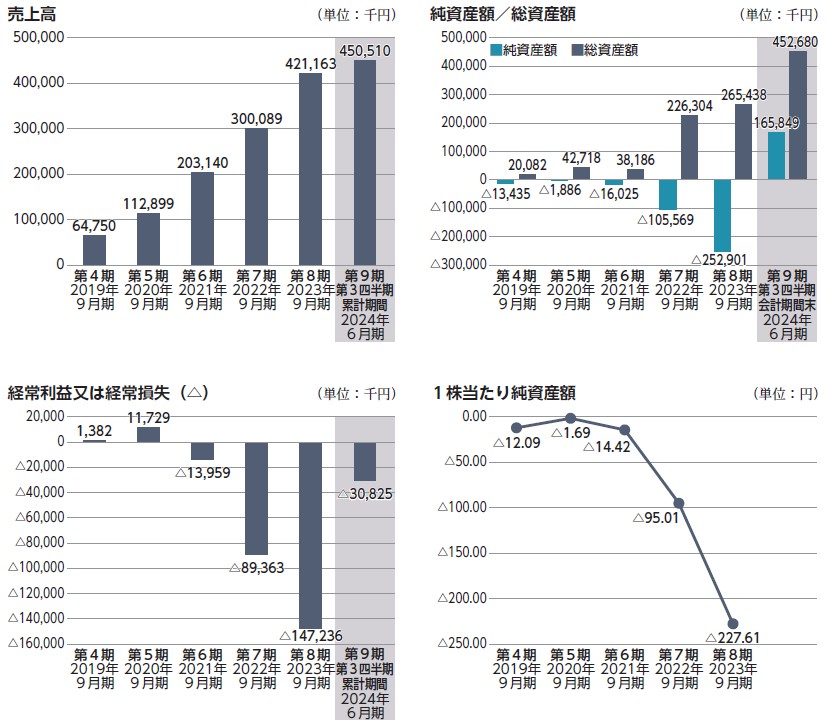

Sapeet(269A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。