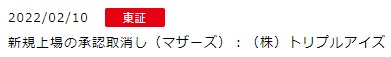

<2月10日15時20分追記>

主幹事が主幹事なだけにある意味どうでも案件でしたが、記事書いたばかりでの上場中止はなんとも微妙な心境です。にしてもようやくIPO市場の風向きが良い方向に向かおうとしているのに冷や水を浴びせるとはさすがですね。備忘録という意味も含めて記事はこのままにしておきます。

トリプルアイズ(5026)の第一弾初値予想がIPO想定価格ベース(1,800円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

トリプルアイズ(5026)の上場日とIPO申込期間

トリプルアイズ(5026)の上場日は2022年3月4日(金)で単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はいちよし証券となっております。もうこの時点でゲンナリです^^;

このトリプルアイズ(5026)のIPO申し込み期間は2月15日(火)~2月21日(月)となっており、他のIPO案件との申し込み期間がズレているため、少し遅らせれば資金が被ることはありませんが、その際は申し込み忘れに注意する必要があります。

トリプルアイズ(5026)のIPO(新規上場)初値予想 第1弾

トリプルアイズ(5026)のIPO想定価格は1,800円となっているため、現時点では公募価格の1.9倍~2.2倍程度の初値形成になるのではないかと強めA級評価レベルの第一弾初値予想となっており、個人的な初値予想についても強めA級評価に設定させて頂いております。

このトリプルアイズ(5026)のIPO仮条件は本日2月10日(木)決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

トリプルアイズ(5026)の事業内容

トリプルアイズ(5026)の事業内容はシステムインテグレーションおよび独自開発のAIプラットフォームの提供ということで、IPO市場では鉄板の「みんな大好きAI(人工知能)関連」事業となります。

このトリプルアイズ(5026)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

トリプルアイズ(5026)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(1月26日)はまたもや1社のみのIPO新規上場承認発表で重複上場でもありませ …

トリプルアイズ(5026)のブルベア要素とIPO参加スタンス

トリプルアイズ(5026)の公開規模はIPO想定価格ベース(1,800円)で9.9億円と規模的に東証マザーズ市場への上場としては小型サイズの範囲となり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて4,820枚と少ないことから、当選確度としては低めとなりそうです。

そして今回もこのトリプルアイズ(5026)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して考察してみます。

まずブル要素(ポジティブ材料)としては事業内容がAI(人工知能)関連で自社開発のAIエンジンを持っています。業態的には2020年9月上場で初値テンバガー(10倍株)となった伝説のIPO銘柄ヘッドウォータース(4011)が近しいところでしょうか。

ベア要素(ネガティブ材料)としては公開価格の1.5倍以上になればロックアップ解除されるベンチャーキャピタル(投資ファンド)の保有株が87万株ある点や価格設定が強気設定で割高になっている点、そして何よりIPO地合いが不安定という点でしょうか。第一号Recovery International(9214)及び第二号セイファート(9213)は公募割れスタート、第三号ライトワークス(4267)については好スタートの上に初値形成後はストップ高。地合いが良くなったと言えば簡単ですが、まだまだ警戒が必要なレベルです。

上場時期さえ違えば需給ひっ迫となっていた可能性も十分あったことでしょう。とは言え、IPO案件の中では最も期待値の高いAI(人工知能)関連です。さすがに今の環境では初値高騰までは無いにしても公募割れすることも無いと考えているため、管理人の個人的なこのトリプルアイズ(5026)のIPO参加スタンスは当初の予定通り全力申し込みで行く予定です。いずれにしてもIPO主幹事はいちよし証券なのでIPO当選は困難でしょうけどね^^;

トリプルアイズ(5026)のIPO幹事配分数

そして推定となりますがこのトリプルアイズ(5026)のIPO株(公募株及び売り出し株)4,820枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| いちよし証券(主幹事) | 3,617枚 | 75.0% |

| 野村證券(前受け金不要) | 337枚 | 7.0% |

| みずほ証券 | 265枚 | 5.5% |

| SMBC日興証券 | 145枚 | 3.0% |

| SBI証券 | 72枚 | 1.5% |

| 岡三証券 | 48枚 | 1.0% |

| 極東証券 | 48枚 | 1.0% |

| 東海東京証券 | 48枚 | 1.0% |

| 東洋証券 | 48枚 | 1.0% |

| 松井証券(前受け金不要) | 48枚 | 1.0% |

| マネックス証券(100%完全抽選) | 48枚 | 1.0% |

| 丸三証券 | 48枚 | 1.0% |

| 楽天証券(100%完全抽選) | 48枚 | 1.0% |

| 岡三オンライン証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が723枚あります。

これまたIPO幹事団(シンジケート)はIPO委託幹事(裏幹事)含めて14社と超絶無駄に多い構成となっています。加えてIPO主幹事は抽選割合わずか1.0%でIPO愛好家にとっては絶望的と言えるいちよし証券です。

IPO主幹事での当選確率が下がっている時点ですでに諦めモードとなっていますが、唯一100%完全抽選の証券会社が3社(松井証券、マネックス証券、楽天証券)入っている点はまだ救いかもしれません。

完全抽選では無いはずの松井証券を100%完全抽選としている理由については昨日の記事(下記)の最下部で記載させて頂いております。

イメージ・マジック(7793)の第一弾初値予想がIPO想定価格ベース(1,840円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジ …

トリプルアイズ(5026)のIPO仮条件決定

トリプルアイズ(5026)のIPO仮条件が決まり次第ココに追記します。

トリプルアイズ(5026)のIPO(新規上場)初値予想 第2弾

トリプルアイズ(5026)の初値予想の第二弾情報が入り次第ココに追記します。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。