ファブリカコミュニケーションズ(4193)の第一弾初値予想がIPO想定価格ベース(5,500円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な私見も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

ファブリカコミュニケーションズ(4193)の上場日は4月7日(水)で表示灯(7368)と2社同日上場、上場市場はJASDAQスタンダード市場と名古屋証券取引所二部市場への同時上場で、IPO主幹事は東海東京証券となっております。個人的には過去15回のIPO当選実績があり、意外と相性が良い証券会社です。

詳細や口座開設はコチラ ⇒ 東海東京証券公式サイト

尚、このファブリカコミュニケーションズ(4193)のIPO申し込み期間は3月23日(火)~3月29日(月)となっており、この頃はIPO申し込み期間被りがやや多めにある上にIPO幹事団(シンジケート)の多い値ガサ株となるため、一気に資金繰りが困難となりそうです。十分に事前計算して計画的に申し込む必要がありますね。

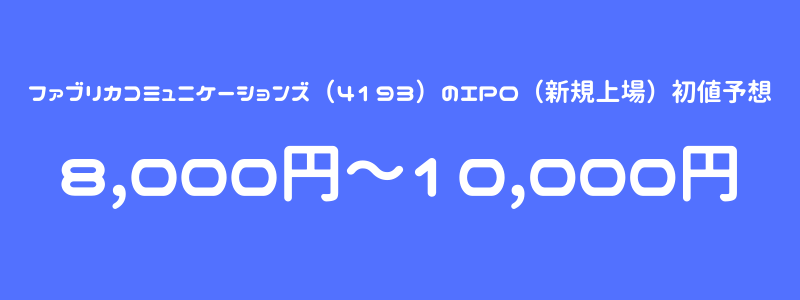

ファブリカコミュニケーションズ(4193)のIPO(新規上場)初値予想

ファブリカコミュニケーションズ(4193)のIPO想定価格は5,500円となっているため、現時点では公募価格の1.4倍~1.8倍程度の初値形成になるのではないかとやや強めB級評価レベルの初値評価となっており、個人的な初値評価についてもやや強めB級評価に設定させて頂いております。

このファブリカコミュニケーションズ(4193)のIPO仮条件は本日3月22日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

ファブリカコミュニケーションズ(4193)の事業内容は業務支援システム開発・販売事業、SMS 配信ソリューション事業、インターネットメディア事業、WEB マーケティング事業、自動車整備・レンタカー事業ということで小分けにすると多岐にわたりますが、主たる事業は自動車販売店への中古車販売業務支援クラウドサービスの提供及び法人向けのSMS送信サービスとなります。

このファブリカコミュニケーションズ(4193)の更なる詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

ファブリカコミュニケーションズ(4193)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(3月5日)はIPO新規上場承認発表が3社ありました。 さすが …

ファブリカコミュニケーションズ(4193)の公開規模はIPO想定価格ベース(5,500円)で32.3億円と規模的にJASDAQスタンダード市場及び名証二部市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて5,115枚と多くはありません。

上述の通りファブリカコミュニケーションズ(4193)の主たる事業は独自開発した自動車販売店への中古車販売業務支援クラウドサービス「symphony(シンフォニー)」の提供及び法人向けのSMS送信サービスということで、どちらもネット関連となることから業態としての人気は高めです。特に新規性もなく競合も多い中でコロナ特需などが無いにも関わらず業績は堅調で特に収益ベースで見たときの伸びは目を見張るものがあります。

全然関係ないのですが、毎回この社名見ると「ファブリカ」から「パプリカ」を連想してしまい「パプリカ」の音楽が頭に流れて来て思わず口ずさんでしまうのは管理人だけでしょうかね?

ご存じの方も多いと思いますがぜひ一度聞いてみて下さい。ただし一度聞くと今後この社名を見るたびに流れてくるのでお気を付け下さい^^;

※上記動画再生時は音が出ますので音量にご注意下さい。

これまた話がそれてしまい申し訳ありません。

実はファブリカコミュニケーションズ(4193)のIPO新規上場承認記事の時も話がそれてしまっています。頭に「パプリカ」が流れているせいかもしれません^^;

ファブリカコミュニケーションズ(4193)の株主の中にベンチャーキャピタルの保有株は無く、基本的に既存の上位株主には180日間のロックアップが掛かっていますが、266,000株のみは公開価格の1.5倍となれば解除され売却可能となります。

公開規模はIPO想定価格(5,500円)ベースで32.3億円と規模的にJASDAQスタンダード及び名証二部市場への重複上場としても軽量サイズとは言えません。さらに最近の仮条件設定が強気に設定される傾向があることから、上ブレされる可能性はあります。

ファブリカコミュニケーションズ(4193)は値ガサ株となるため、例え上昇率が低くてもリターンは大きくなります。買い気配でスタートして1時間程度粘ってくれれば余裕で10万円以上の利益となりますね。ただ逆に公開価格を上回らなければ損失も大きくなります。今の強い地合いを考えると後者となる可能性は限りなく低いと思われますが、値ガサな分、一応リスクとリターンは考えておいた方が良いかもしれません。

とは言うもののIPO自体がローリスク投資という位置付けとなるため、やはり管理人の個人的なこのファブリカコミュニケーションズ(4193)のIPO参加スタンスは当初の中立から全力申し込みに変更させて頂きます。IPO主幹事は東海東京証券で個人的には比較的相性の良い証券会社で、かつ筆頭株主の株式会社カービューとも過去にIPOで縁があったことから、淡い期待を抱いています。

詳細や口座開設はコチラ ⇒ 東海東京証券公式サイト

ファブリカコミュニケーションズ(4193)のIPO(新規上場)幹事配分数

そして推定となりますがこのファブリカコミュニケーションズ(4193)のIPO株(公募株及び売り出し株)5,115枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 東海東京証券(主幹事) | 4,450枚 | 87.0% |

| SBI証券 | 153枚 | 3.0% |

| 野村證券(前受け金不要) | 128枚 | 2.5% |

| 楽天証券(100%完全抽選) | 102枚 | 2.0% |

| SMBC日興証券 | 51枚 | 1.0% |

| いちよし証券 | 51枚 | 1.0% |

| 岡三証券 | 51枚 | 1.0% |

| エース証券 | 51枚 | 1.0% |

| マネックス証券(100%完全抽選) | 26枚 | 0.5% |

| 松井証券(前受け金不要) | 26枚 | 0.5% |

| 水戸証券 | 26枚 | 0.5% |

| 岡三オンライン証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が767枚あります。

今回またしてもIPO幹事団(シンジケート)が無駄に多いパターンです。しかも値ガサ株なので、ある意味少し迷惑な感じですね^^;

最近はIPO市場が好調なので個人IPO愛好家も増えていますが、証券会社にとってもIPOは美味しい材料なので少しでも多く引き受けることに注力しているのでしょうかね。

<追記>

ファブリカコミュニケーションズ(4193)のIPO仮条件が決まりました。

IPO想定価格:5,500円

IPO仮条件:5,500円~6,000円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。やはり上ブレ設定となり、さらに値ガサ感が増してしまいましたね。そしてこの仮条件設定に伴い市場からの吸収金額は32.3億円~35.2億円となりました。

<追記>

ファブリカコミュニケーションズ(4193)の第二弾初値予想が発表されたようです。

8,500円~9,000円

IPO仮条件は強気な設定となりましたが、IPO初値予想第二弾はIPO初値予想第一弾よりも下限は上ブレで上限は下ブレとなる初値予想となっているようです。個人的な評価についてはB級評価のままで変更無しで、IPO参加スタンスについても引き続き全力申し込みで変更無しと致します。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。