グリッド(5582)の第一弾初値予想がIPO想定価格ベース(1,790円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

グリッド(5582)の上場日とIPO申込期間

グリッド(5582)の上場日は2023年7月7日(金)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

このグリッド(5582)のIPO申し込み期間は6月21日(水)~6月27日(火)となっており、IPO申し込みラッシュも終わっており、他IPO案件とのIPO申し込み期間被りが微妙にありますが申し込み日を少しずらせば回避することができます。ただしその際は申し込み忘れにご注意下さい。

グリッド(5582)のIPO(新規上場)初値予想 第1弾

グリッド(5582)のIPO想定価格は1,790円となっているため、現時点では公募価格の2.8倍~3.3倍程度の初値形成になるのではないかと強めA級評価レベルの第一弾初値予想となっており、個人的な初値予想についても後続IPOまでの空白期間が長いことや個人的な主観を抜いた結果、やや強めB級評価から強めA級評価に変更させて頂きます。

なお、このグリッド(5582)のIPO仮条件は本日6月19日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

グリッド(5582)の事業内容

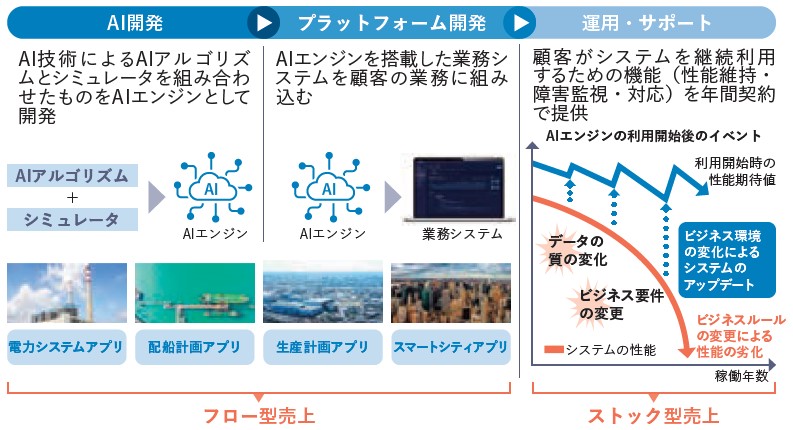

グリッド(5582)の事業内容は人工知能を用いた計画最適化システムの開発・販売・保守・運用サポートということで、AI開発プラットフォームの開発・提供、インフラ分野を中心にAIテクノロジーの提供を行っています。

このグリッド(5582)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

グリッド(5582)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(6月2日)もまたIPO新規上場承認発表が1社ありました。これで7月IPOは早くも3 …

グリッド(5582)のブルベア要素とIPO参加スタンス

グリッド(5582)の市場からの吸収金額はIPO想定価格1,790円としてオーバーアロットメント含め23.6億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて11,480枚と万枚超えありますが、IPO主幹事は野村證券ということで、IPOの当選確度は高くは無さそうです。

そして今回もこのグリッド(5582)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては目論見書が見にくいなどの主観を抜くと、やはり腐ってもAI(人工知能)関連とIPO市場では鉄板の人気業態、大手総合商社が出資(VC出資無し)していることや、ChatGPTの到来、米NVIDIA社の時価総額や米アドビ社の製品にAI機能搭載などの話題で再びAI(人工知能)が注目されており、既上場AI関連銘柄は軒並み好調となっています。

先日(6月13日)上場のABEJA(5574)もAI(人工知能)関連銘柄でしたが、上場日初日は値付かずで翌日(6月14日)に持ち越しとなり、初値は好スタートとなりました。ただそれだけでなく、初値形成後も上場初日にストップ高を付けており、その後も15日(木)、16日(金)と2日連続でストップ高を付けるなど絶好調です。

ちなみに2020年10月に上場し、初値が公募価格(2,400円)の11.9倍となった伝説のAI案件ヘッドウォータース(4011)も初値(28,560円)形成以降は長いあいだ低空飛行していましたが、ここに来て6月8日(木)には初値超えとなる29,450円まで高騰しています。

まさにAI(人工知能)ブーム再来と言える環境です。

一方、ベア要素(ネガティブ材料)としては公開規模がIPO想定価格(1,790円)ベースで23.6億円と東証グロース市場への上場案件としてはやや荷もたれ感のある水準で、時価総額もすでに80.7億円まで来ています。仮条件(強気設定の可能性大)や公募価格次第では100億円程度まで膨れ上がる可能性もありそうです。

上場日も7月7日(金)で単独上場ではあるものの、スケジュール的には6月IPOラッシュの延長戦的な日程となっていることから買い疲れが残っている可能性もあるかもしれません。

とはいえ、やはりAI(人工知能)関連銘柄人気の再来や後続IPOまで一定のIPO空白期間ができることから、物色対象になりやすく初値は高騰する可能性が高いため、管理人の個人的なこのグリッド(5582)のIPO参加スタンスは当初の予定通り積極参加で行く予定です。

グリッド(5582)のIPO幹事配分数

そして推定となりますがこのグリッド(5582)のIPO株(公募株及び売り出し株)11,480枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 野村證券(主幹事) | 10,676枚 | 93.0% |

| SMBC日興証券 | 344枚 | 3.0% |

| SBI証券 | 230枚 | 2.0% |

| 丸三証券 | 230枚 | 2.0% |

上記とは別でOA(オーバーアロットメント)分が1,722枚あります。

積極的にこのグリッド(5582)のIPO株を狙いに行くのであれば、IPO主幹事となる野村證券からのIPO申し込みは外せません。さすがに93.0%の持ち分は大きいですね。あと可能性があるとすれば持ち分的にSBI証券ぐらいですが、結局のところ野村證券で外せばIPO当選の可能性は限りなくゼロとなりそうです。

グリッド(5582)のIPO仮条件決定

グリッド(5582)のIPO仮条件が決まりました。

IPO想定価格:1,790円

IPO仮条件:2,000円~2,140円

IPO想定価格よりも窓開けで上ブレとなる超強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は26.4億円~28.2億円となりました。

グリッド(5582)のIPO(新規上場)初値予想 第2弾

グリッド(5582)の第二弾初値予想が発表されたようです。

6,000円~7,000円

IPO仮条件が窓開けで上ブレとなる超強気な設定となったことからか、IPO初値予想第二弾は初値予想第一弾時よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはA級評価のままで変更無し、IPO参加スタンスについても引き続き積極参加で変更はありません。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。