グッピーズ(5127)の第一弾初値予想がIPO想定価格ベース(1,350円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

グッピーズ(5127)の上場日とIPO申込期間

グッピーズ(5127)の上場日は2022年9月30日(金)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

このグッピーズ(5127)のIPO申し込み期間は9月13日(火)~9月20日(火)となっており、他複数のIPO案件と申し込み期間が被っているため、申し込まれる方は資金移動や申し込み忘れには注意が必要です。

グッピーズ(5127)のIPO(新規上場)初値予想 第1弾

グッピーズ(5127)のIPO想定価格は1,350円となっているため、現時点では公募価格の1.1倍~1.5倍程度の初値形成になるのではないかとやや弱めC級評価レベルの第一弾初値予想となっており、個人的な初値予想についてもやや弱めC級評価に設定させて頂いております。

なお、このグッピーズ(5127)のIPO仮条件は来週9月12日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

グッピーズ(5127)の事業内容

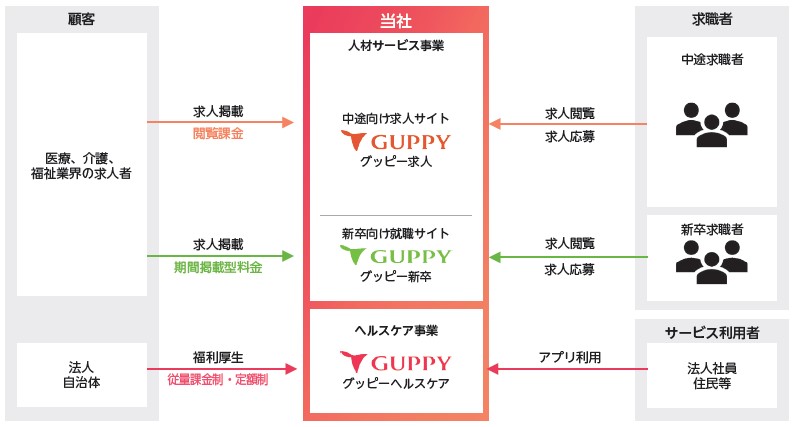

グッピーズ(5127)の事業内容は事業内容は医療系求人サイトの運営、ヘルスケアアプリの運営ということで、医療・介護・福祉に特化した「人材サービス」と健康管理アプリを活用した「ヘルスケアサービス」を行っています。

このグッピーズ(5127)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

グッピーズ(5127)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月26日)はIPO新規上場承認発表が1社のみあり、これで9月IPOは9社目とな …

グッピーズ(5127)のブルベア要素とIPO参加スタンス

グッピーズ(5127)の公開規模はIPO想定価格1,350円としてオーバーアロットメント含め17.6億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて11,350枚と万枚超えでそこそこあるため、当選確度はやや高めかもしれません。

そして今回もこのグッピーズ(5127)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては医療系に特化した求人サイト及びヘルスケアアプリ提供と健康意識が高まっている昨今では両事業ともにテーマ性のある時流に乗ったビジネスモデルで業績も堅調なことから普通に買いは入りそうです。業種問わず特化系という点もIPO市場では比較的人気化しやすい傾向があります。

株価設定にも割高感は無く、ベンチャーキャピタルの保有株もありません。既存の上位大株主にもロックアップが掛かっているため、上場時の余計な売り圧力は無く、上場日も9月30日(金)で単独上場となることから需給面での不安も少ないです。

一方、ベア要素(ネガティブ材料)としてはすでに同業他社も多く存在する業態で新規性に欠け「ザ・IPO」と言えるIPO案件ではありません。公開規模もIPO想定価格(1,350円)ベースで17.6億円と荷もたれ感のあるサイズで、上場日(9月30日)は単独上場とはいえ、前日(9月29日)2社及び前々日(9月28日)3社と計5社が上場した翌日の上場となるため、一定の買い疲れが出ている可能性もありそうです。

いずれにしても前日(9月29日)と前々日(9月28日)のIPO計5社の結果次第で初値動向は変わるでしょうかね。とはいえ、そこまで見極めてからのIPO申し込みでは間に合わないため、ひとまず管理人の個人的なこのグッピーズ(5127)のIPO参加スタンスはストレスの無い範囲で適度に申し込むというスタンスで行こうと思っています。ただIPO主幹事となるSMBC日興証券はIPO当選後のキャンセルはペナルティが課せられるため、ここだけは慎重に決める必要があります。

グッピーズ(5127)のIPO幹事配分数

そして推定となりますがこのグッピーズ(5127)のIPO株(公募株及び売り出し株)11,350枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 10,215枚 | 90.0% |

| 野村證券(前受け金不要) | 341枚 | 3.0% |

| 東洋証券 | 227枚 | 2.0% |

| SBI証券 | 170枚 | 1.5% |

| 岩井コスモ証券 | 113枚 | 1.0% |

| 東海東京証券 | 113枚 | 1.0% |

| あかつき証券 | 57枚 | 0.5% |

| マネックス証券(100%完全抽選) | 57枚 | 0.5% |

| 丸三証券 | 57枚 | 0.5% |

上記とは別でOA(オーバーアロットメント)分が1,702枚あります。

これまたIPO主幹事の持ち分比率が高いため、積極的にIPO株を狙いに行くのであればIPO主幹事となるSMBC日興証券は外せません。もちろん可能性ということに賭けるなら残る平幹事もすべて申し込むスタンスで挑む必要がありますが、個人的にはSMBC日興証券とSBI証券で十分かと思ってしまいます。積極参加で攻めるのであればこれはダメな見本です。

グッピーズ(5127)のIPO仮条件決定

グッピーズ(5127)のIPO仮条件が決まりました。

IPO想定価格:1,350円

IPO仮条件:1,400円~1,550円

IPO想定価格が窓開けで上ブレとなる強気なIPO仮条件設定となりました。IPO募集株にも変更があり、公募株は減少、売り出し株は増加、オーバーアロットメントは減少と全体的には1,305,200株から1,290,300株に減少しています。

公募株:400,000株 → 363,000株

売出株:735,000株 → 759,000株

OA:170,200株 → 168,300株

そしてこの仮条件設定とIPO募集株の増減に伴い市場からの吸収金額は18.0億円~19.9億円となりました。

グッピーズ(5127)のIPO(新規上場)初値予想 第2弾

グッピーズ(5127)の第二弾初値予想が発表されたようです。

2,000円~2,500円

IPO仮条件は窓開けで上ブレとなる強気な設定となったことからか、IPO初値予想第二弾は上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはC級評価のままで変更無し、IPO参加スタンスについてはSMBC日興証券(IPO主幹事)とSBI証券からの2社のみの参加とさせて頂きます。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。