ペルセウスプロテオミクス(4882)の第一弾初値予想がIPO想定価格ベース(960円)ですが、大手初値予想会社より発表されたようです。

ペルセウスプロテオミクス(4882)の上場日は3月24日(火)で、リバーホールディングス(5690)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券となっております。

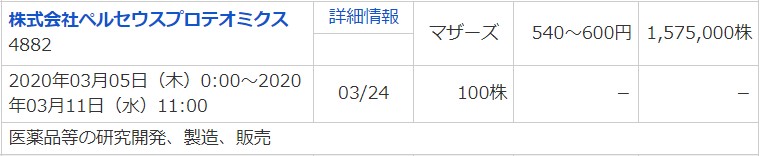

尚、このペルセウスプロテオミクス(4882)のIPO申し込み期間は3月5日(木)~3月11日(水)ですので、IPO申し込みを考えている方はお忘れなく。

ペルセウスプロテオミクス(4882)のIPO(新規上場)初値予想

ペルセウスプロテオミクス(4882)のIPO(新規上場)初値予想

ペルセウスプロテオミクス(4882)のIPO想定価格は960円となっているため、現時点ではほぼ同値~1.1倍程度の初値形成になるのではないかと弱めの初値予想となっており、個人的な評価についても弱めD級評価に設定させて頂いております。

このペルセウスプロテオミクス(4882)のIPO仮条件は明日3月3日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

ペルセウスプロテオミクス(4882)の事業内容は医薬品等の研究開発、製造、販売ということで創薬系の赤字バイオベンチャーとなるため、最近のIPO市場では敬遠される傾向があります。

このペルセウスプロテオミクス(4882)の詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

ペルセウスプロテオミクス(4882)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった2社のうちの1社となります。もう1社の …

ペルセウスプロテオミクス(4882)の公開規模はIPO想定価格ベース(960円)で32.7億円と東証マザーズ市場への上場としては中型サイズとなり、荷もたれ感を感じるサイズとなります。

バイオ関連銘柄は特に上場時の地合いに左右されやすく、今の地合いで行くと残念ながら買う理由が見つかりません。そこに加えて創薬系バイオとなると丁半博打色が強く、個人投資家好みではあるものの機関投資家からの参戦は見込みにくくなる傾向があります。

ただこのペルセウスプロテオミクス(4882)の筆頭株主は富士フィルムグループでその子会社となる医薬品メーカー富士フイルム富山化学株式会社のインフルエンザ治療薬「アビガン」が新型コロナウイルス肺炎にも一定の効果が期待される有望薬として出て来たことが、直接的な関係はないものの、物色対象となる可能性はあるかもしれません。もちろんこの富士フイルム富山化学株式会社も保有量は少ないながらも株主となっております。

上述の通り、地合いに左右される面が強く、どちらかと言えば投資対象としても毛嫌いされやすい傾向にある赤字の創薬系バイオベンチャーですが、IPO株の内訳としては公募株のみで売出し株無しと、ベンチャーキャピタルの保有株があるものの、今回のIPO(新規上場)での売り出し放出はありません。

これはIPO(新規上場)後でも資金を回収できる自信があるという解釈で良いのかどうかはわかりませんが、少なくとも投資ファンドなどの出口(イグジット)案件でないことは初値的にはポジティブ材料となりそうです。

いずれにしてもこの時期になってくるとIPOラッシュ後半戦というハンデを背負うことになり、2社同日上場となることからも、資金分散懸念や買い疲れなどが現れてもおかしくない時期となります。公開規模に荷もたれ感がある点も要注意です。

よって管理人の個人的なこのペルセウスプロテオミクス(4882)のIPO参加スタンスは消極的参加とし、IPO主幹事となるみずほ証券とIPOチャレンジポイント狙いでのSBI証券だけにとどめておこうかと思います。さすがにこのIPO株数となるとSBI証券も補欠バラマキは無さそうですね。

ペルセウスプロテオミクス(4882)のIPO(新規上場)幹事配分数

そして推定となりますがこのペルセウスプロテオミクス(4882)のIPO株(公募株)29,700枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| みずほ証券(主幹事) | 27,324枚 | 92.0% |

| SMBC日興証券 | 891枚 | 3.0% |

| SBI証券 | 594枚 | 2.0% |

| 三菱UFJモルガン・スタンレー証券 | 297枚 | 1.0% |

| エース証券 | 297枚 | 1.0% |

| いちよし証券(前受け金不要) | 297枚 | 1.0% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

| マネックス証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が4,455枚あります。

もし全力申し込みを考えられている方は、IPO幹事団(シンジケート)の中にはIPO当選後のキャンセルはペナルティが課せられるSMBC日興証券と三菱UFJモルガン・スタンレー証券があるため、安易な申し込みは避け、慎重に参加スタンスを決めてからの参加をオススメ致します。

<追記>

マネックス証券がこのペルセウスプロテオミクス(4882)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ペルセウスプロテオミクス(4882)のIPO取り扱い決定(マネックス証券)

<追記>

ペルセウスプロテオミクス(4882)のIPO仮条件が決まりました。

IPO想定価格:960円

IPO仮条件:540円~600円

IPO想定価格を大幅に下回る超弱気なIPO仮条件設定となりました。さらにIPO株数もビザスク(4490)同様に公募株及びオーバーアロットメントによる売り出し分が削減となりました。

公募株:2,970,000株 → 1,575,000株(-53.0%)

オーバーアロットメント:445,500株 → 236,000株(-52.9%)

一部報道では上場延期説も流れていたので、規模を縮小させることで上場延期を回避した形でしょうか。

そしてこの仮条件設定及びIPO株数減少に伴い市場からの吸収金額は9.7億円~10.8億円とかなり小型となりました。良い意味でIPO参加スタンスの再考が必要かもしれません。

<追記>

ペルセウスプロテオミクス(4882)の第二弾初値予想が発表されたようです。

600円~700円

IPO仮条件が超弱気な設定となったことから、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに下ブレとなる初値予想となっているようです。個人的な評価については引き続きD級評価で変更無し、IPO参加スタンスも消極的参加で変更無しとさせて頂きます。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()