ミクリード(7687)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった2社のうちのもう1社です。もう1社のリグア(7090)についてはすでに下記記事でご紹介させて頂いております。

リグア(7090)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。証券コードは7090番台に突入で、当然ながら業種はサービス業です。ここまで証券コードが順当 …

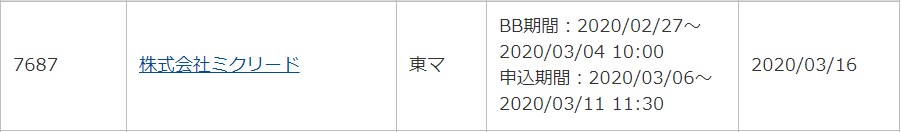

ミクリード(7687)の上場日は3月16日(月)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券となっております。

ミクリード(7687)のIPO(新規上場)情報

設立:2012年11月30日

業種:卸売業

事業の内容:飲食店向け業務用食材等の企画・販売

| 上場市場 | 東証マザーズ |

| コード | 7687 |

| 名称 | ミクリード |

| 公募株数 | 50,000株 |

| 売出し株数 | 882,000株 |

| オーバーアロットメント | 139,800株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 大和証券 三菱UFJモルガン・スタンレー証券 SBI証券 マネックス証券(100%完全抽選) 岡三証券 エース証券 三菱UFJ eスマート証券(委託幹事) 岡三オンライン証券(委託幹事) |

| 上場日 | 3月16日 |

| 仮条件決定日 | 2月25日 |

| ブック・ビルディング期間 | 2月27日~3月4日 |

| 公開価格決定日 | 3月5日 |

| IPO申し込み期間 | 3月6日~3月11日 |

| 吸収金額 | 9.5億円 |

| 想定価格 | 890円(89,000円必要) |

そして上記をご覧の通りこのミクリード(7687)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券や岡三証券も入っていることから、三菱UFJ eスマート証券や岡三オンライン証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

三菱UFJ eスマート証券” border=”0″ />

三菱UFJ eスマート証券” border=”0″ />

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

ミクリード(7687)のIPO(新規上場)事業内容等

ミクリード(7687)は個人経営の居酒屋をはじめとした中小飲食店は、人手が不足する中で仕入・調理・接客・決済など多様な仕事に対応しなければならず、一つ一つの仕事の手間を削減したいというニーズが生じていることから、個人経営の居酒屋をメインとした中小飲食店への業務用食材の通信販売を主な事業としており、業務用食材通販事業の単一セグメントとなります。

ミクリード(7687)は肉・魚・野菜・串・揚物・デザートなどおよそ4,000点の商品を即日出荷できる体制を敷いており、すべて見積り不要の統一価格で発注することが可能で、一部地域を除いて翌日には店舗へ届きます。

飲食店は土・日・祝日でも営業しているため、ミクリード(7687)は365日受注・出荷ができる販売体制を敷いています。また飲食店が閉店後に足りない食材を発注できるよう、受注センターも深夜2時まで電話にて注文や問い合わせを受け付ける体制をとっており、受注に関してはWEBやFAXでも注文することができるため、24時間いつでも注文可能となっています。

【手取金の使途】

手取概算額37,940千円に第三者割当増資の手取概算額上限 114,468千円を合わせた手取概算額合計上限152,408千円 について、1.ECサイトの機能・魅力度を高めるシステム開発100,000千円(支出時期は2021年3月に50,000千円、2022年3月に50,000千円を予定)。2.1にて機能・魅力度が高まったECサイトへの訪問数を増やすためのWEB広告費用31,408千円(支出時期は2022年3月期に16,000千円、2023年3月期に15,408千円を予定)。3.IT組織強化のための採用費・人件費21,000千円(支出時期は2021年3月期に7,000千円、2022年3月期に7,000千円、2023年3月期に7,000千円を予定)にそれぞれ充当する予定であります。なお、具体的な支出が発生するまでは安全性の高い金融商品等で運用していく方針であります。

(ミクリードのIPO目論見書より一部抜粋)

ミクリード(7687)のIPO初値予想主観及びIPO参加スタンス

ミクリード(7687)の市場からの吸収金額はIPO想定価格890円としてオーバーアロットメント含め9.5億円と規模的に東証マザーズ市場への上場としては小型サイズなります。

公募株50,000株に対して売り出し株882,000株とおよそ17倍ほどの売り出し比率となりますが、売り出し放出元は親会社となる株式会社SKYグループホールディングス及び国分グループ本社株式会社の保有株の一部となるため出口(イグジット)案件ではありません。

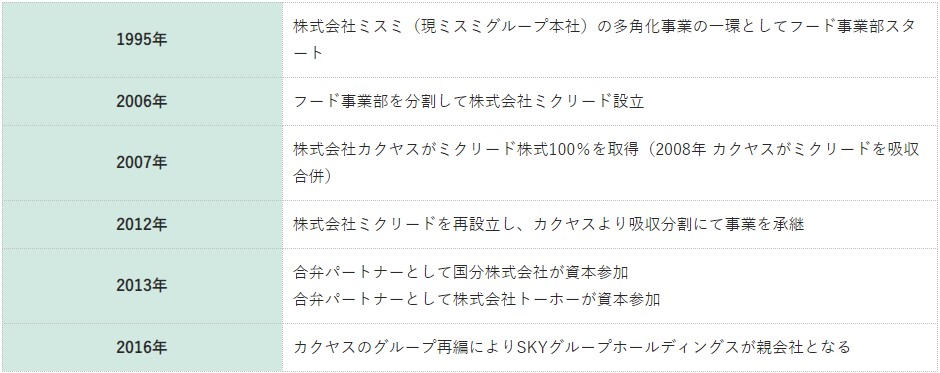

下記沿革を見ると2007年にカクヤス(7686)がミクリード(7687)の株式100%を取得し、2008年にカクヤス(7686)がミクリード(7687)を吸収合併。2012年には株式会社ミクリードを再設立し、カクヤス(7686)より吸収分割にて事業承継。2016年にカクヤスのグループ再編によりSKYグループホールディングスが親会社になっています。ある意味カクヤス(7686)とは兄弟みたいな感じですね。

カクヤス(7686)と言えばまだ記憶に新しいのではないでしょうか。昨年(2019年)12月23日に東証二部に上場し、酒類・食品等の料飲店および一般個人向け販売と地味な業種で、過密スケジュールということもあり、公募割れも囁かれていましたが、結果は公募価格1,600円に対し、初値は1,866円と堅調にスタートしています。

ミクリード(7687)の株主にベンチャーキャピタルの保有株は無く、筆頭株主はもちろんSKYグループホールディングスです。今回のIPO(新規上場)で保有株1,020,000株のうちの499,800株を売り出しで放出致します。残りの株式や他の既存の上位株主には解除価格無しで180日間のロックアップが掛かっています。

業種は不人気セクターとなる卸売業となりますが、公開規模は東証マザーズ上場で9.5億円と小型なことから需給面での不安はなく、初値は堅調にスタートするものと思われます。よって管理人の個人的なこのミクリード(7687)のIPO参加スタンスは全力申し込みで行く予定で考えています。

<追記>

やはり三菱UFJ eスマート証券がこのミクリード(7687)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ミクリード(7687)のIPO取り扱い決定(三菱UFJ eスマート証券)

三菱UFJ eスマート証券” width=”901″ height=”132″ class=”frame alignnone wp-image-74093 size-full” />

三菱UFJ eスマート証券” width=”901″ height=”132″ class=”frame alignnone wp-image-74093 size-full” />

<追記>

やはり岡三オンライン証券もこのミクリード(7687)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ミクリード(7687)のIPO取り扱い決定(岡三オンライン証券)

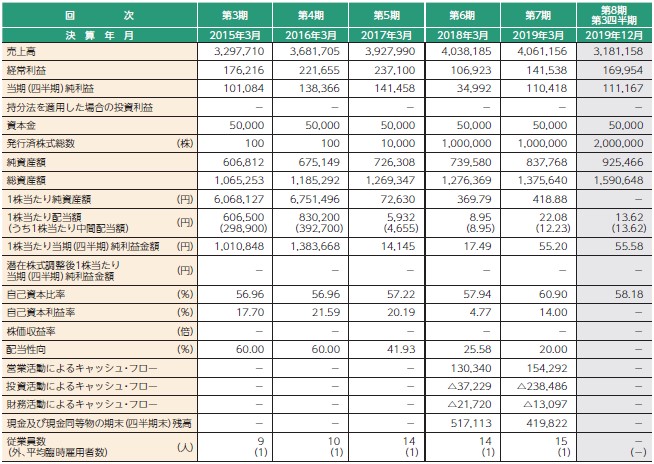

ミクリード(7687)のIPO(新規上場)業績等

ミクリード(7687)のIPO経営指標

ミクリード(7687)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()