網屋(4258)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日IPO新規上場承認発表があった7社のうちの2社目です。早くももう何がなんだかわからなくなってきました^^;

すでに7社中の1社となるサクシード(9256)については下記記事にてご紹介させて頂いておりますが、残り5社のクルーバー(7134)とハイブリッドテクノロジーズ(4260)と三和油化工業(4125)とエクサウィザーズ(4259)と外国株のYCPホールディングス(グローバル)リミテッド(9257)についてはまた後ほど別記事にてご紹介させて頂きます。

サクシード(9256)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。なんと本日は驚異のIPO新規上場承認発表7社です。7社の同日発表はさすがに管理人のIP …

網屋(4258)の上場日は12月22日(水)で、Finatextホールディングス(4419)とサインド(4256)とTHECOO(4255)とリニューアブル・ジャパン(9522)とサクシード(9256)と6社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は岡三証券となっております。

網屋(4258)のIPO(新規上場)情報

設立:1996年12月12日

業種:情報・通信業

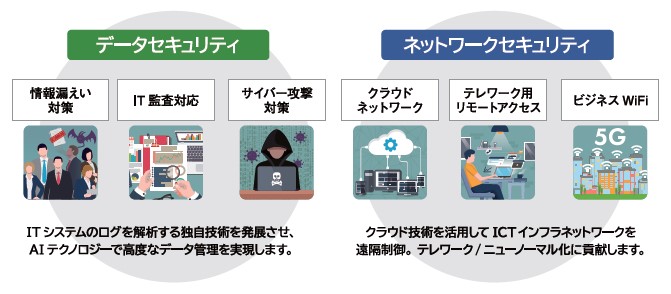

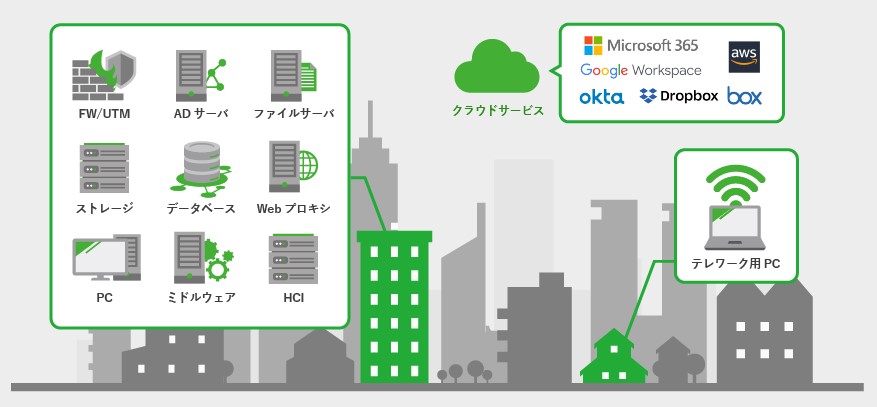

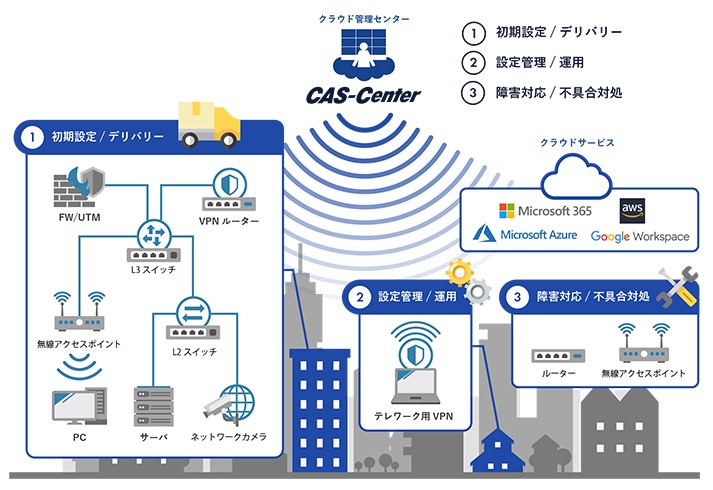

事業の内容:データセキュリティ事業(ログ管理製品「ALogシリーズ」等の販売)及びネットワークセキュリティ事業(ICT通信インフラネットワークの設計・構築をクラウド上から遠隔で行う「Network All Cloud」サービス等の提供)

| 上場市場 | 東証マザーズ |

| コード | 4258 |

| 名称 | 網屋 |

| 公募株数 | 429,600株(自己株式処分) |

| 売出し株数 | 600,000株 |

| オーバーアロットメント | 154,400株 |

| IPO主幹事証券 | 岡三証券 |

| IPO引受幹事証券 | SBI証券 みずほ証券 SMBC日興証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) むさし証券 水戸証券 香川証券 岡三オンライン証券(委託幹事) |

| IPO発表日 | 11月18日(木) |

| 上場日 | 12月22日(水) |

| 仮条件決定日 | 12月3日(金) |

| ブック・ビルディング期間 | 12月7日(火)~12月13日(月) |

| 公開価格決定日 | 12月14日(火) |

| IPO申し込み期間 | 12月15日(水)~12月20日(月) |

| 時価総額 | 78.8億円 |

| 吸収金額 | 23.3億円 |

| 想定価格 | 1,970円(197,000円必要) |

そしてこの網屋(4258)のIPO主幹事が岡三証券となっていることから、グループ会社となる岡三オンライン証券がIPO委託幹事(裏幹事)入りとなる可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

網屋(4258)のIPO(新規上場)事業内容等

網屋(4258)は革新性の高いDX(デジタルトランスフォーメーション)化の実現には情報漏洩やサイバー攻撃に対抗した高度なセキュリティ対応が不可欠で、安全性と可用性を両立した新しいICT(情報通信技術)インフラの対応も欠かすことができない社会環境変化の中、AIやクラウド環境を活用して「通信」と「データ」を守るセキュリティソリューションプロバイダとして、顧客のDX(デジタルトランスフォーメーション)活動を支援しております。

自社開発の製品/サービスが提供できるテクノロジーメーカーであることで、自社開発の推進による高い利益率が特長で、収益は保守やサービスなどによるストック構造によって安定したリカーリングモデル(継続的な商品やサービスの提供を通じて継続的に収益を得るビジネスモデル)を実現しています。

「ログ管理」は監視ビデオと同じように事件後の証拠資料として重要な役割を担います。社内関係者によるデータの持ち出し、外部からのサイバー攻撃、テレワーク下での労務管理などにもログが利用されております。データセキュリティ事業では、企業活動の履歴を捉えるログ管理製品「ALogシリーズ」の開発と販売を行っています。

ネットワークセキュリティ事業では、LAN/WANなどのICT通信インフラネットワークを設計・構築しています。オフィスのサーバ/ネットワーク構築、拠点間接続、テレワーク用のリモートツールなど通信に関するテクノロジーの提供を行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額773,607千円については、事業拡大に向けて、①広告宣伝費、②人材採用費及び教育費、③研究開発費、残額を借入金返済としてそれぞれ充当する予定であります。

(網屋のIPO目論見書より一部抜粋)

網屋(4258)のIPO初値予想主観及びIPO参加スタンス

網屋(4258)の市場からの吸収金額はIPO想定価格1,970円としてオーバーアロットメント含め23.3億円と規模的に東証マザーズ市場への上場としては中型で、やや荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて10,296枚と一応万枚超えと比較的多めにあります。

上述の通り網屋(4258)の事業内容はデータセキュリティ事業及びネットワークセキュリティ事業ということで、IPO市場では人気の高いITセキュリティ関連となります。正直、社名が漢字社名だっただけにIPO目論見書を見るまでは人気業態とは存じませんでした。余計なお世話と思いますが、IPO的には公式サイトで表記されている「AMIYA」に変えた方が良かったかもしれませんね。半分冗談で半分本気です^^;

ちなみに社名の「網屋」の「網」は、ネットワークの網であり、セキュリティの網であり、世界をつなぐ網であり、そして「人と人とを紡ぐ網」から由来しているそうです。

網屋(4258)の主力事業は先に紹介のあったALogシリーズのデータセキュリティ事業かと思いましたが、どうやら従業員、売上構成比ともにネットワークセキュリティ事業の方が割り合いが多く、特にNetwork All Cloudシリーズは数名規模の中小企業から上場企業など大手企業まで幅広く利用されており、すでに2,500社以上の導入実績があるようです。

網屋(4258)の株主の中にはベンチャーキャピタルの保有株が1社400,000株ありますが、今回のIPO(新規上場)に際する売り出しで半数となる200,000株を放出するため、あと半数となる200,000株が残ります。90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。その他既存の上位大株主には解除価格無しで90日間及び180日間のロックアップが掛かっています。

おそらくこの業績と事業内容、そしてこの規模(23.3億円)であれば、通常期なら問題無く吸収可能かと思います。一番の問題はやはり連日の重複上場です。そしてここからはほぼ定型文化していますが、12月の4週目は激動の週となります。20日(月)は3社同日上場、21日(火)は4社同日上場、22日(水)は6社同日上場、23日(木)は5社同日上場で、この網屋(4258)の上場日は22日(水)で6社同日上場と今のところ一番多い日となります。もちろんこの状況ならさらに増える可能性も否定できません。

これだけ無茶苦茶な連日の重複上場劇が続けばさすがに人気業態とはいえ、資金分散の影響と買い疲れの影響をモロに受けることになりそうです。普通ならこれだけ数があれば「どれかが割を食う」という表現を用いますが、今回はさすがに「どれもが割を食う」ことになりそうです。ひとまずの初値評価はC級評価といったところでしょうか。

とりあえず現時点での管理人の個人的なこの網屋(4258)のIPO参加スタンスは積極的参加になると思いますが、よほどIPO地合いが回復していない限り、公募割れまでは無いにしても厳しい展開となりそうな気がします。いずれにしてもIPO主幹事の岡三証券とは個人的に相性が悪く、これまでおよそ15年間一度たりとも当選したことがありません。連日の重複上場云々の問題よりもまずは当選できるかどうかの方が問題ですね^^;

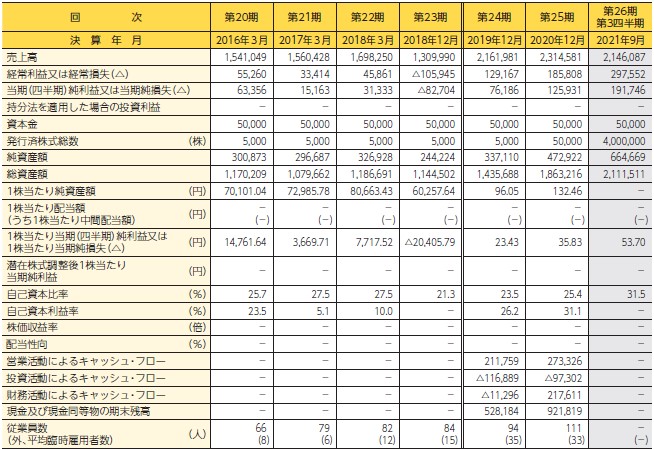

網屋(4258)のIPO(新規上場)業績等

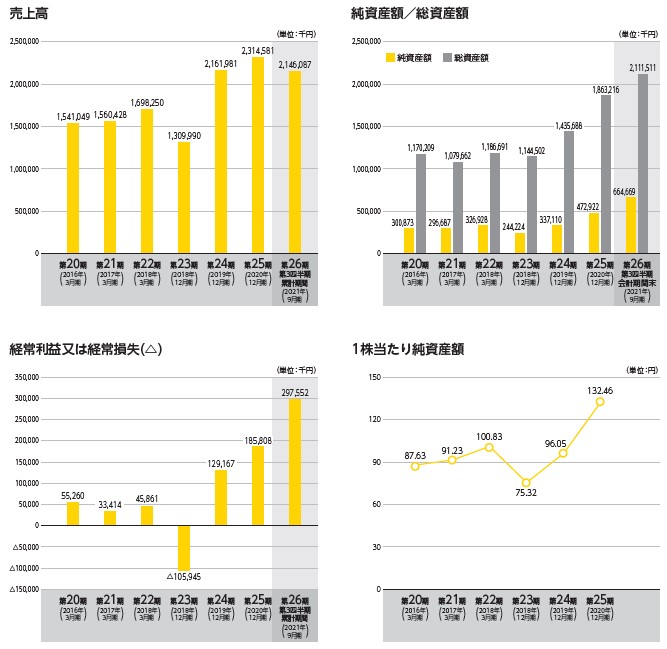

網屋(4258)のIPO経営指標

網屋(4258)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。