ブロードマインド(7343)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月19日)IPO新規上場承認発表された4社のうちの最後の1社です。

すでにSharing Innovations(4178)とベビーカレンダー(7363)とイー・ロジット(9327)のIPO詳細については下記記事でご紹介させて頂いておりますので、よろしければご覧下さいませ。

Sharing Innovations(4178)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。ちなみに「Sharing Innovations」と書いて …

ベビーカレンダー(7363)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(2月19日)IPO新規上場承認発表された4社のうちの1社です。 すでに1社 …

イー・ロジット(9327)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月19日)IPO新規上場承認発表された4社のうちの1社です。 すでにSha …

ブロードマインド(7343)の上場日は3月26日(金)で、イー・ロジット(9327)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券となっております。

ブロードマインド(7343)のIPO(新規上場)情報

設立:2002年1月9日

業種:保険業

事業の内容:個人及び法人向けに保険代理店業、住宅ローン代理業、金融商品仲介業、宅地建物取引業に係るソリューションをワンストップで提供するフィナンシャルパートナー事業

| 上場市場 | 東証マザーズ |

| コード | 7343 |

| 名称 | ブロードマインド |

| 公募株数 | 600,000株 |

| 売出し株数 | 300,000株 |

| オーバーアロットメント | 135,000株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 松井証券(前受け金不要) あかつき証券 |

| IPO発表日 | 2月19日(金) |

| 上場日 | 3月26日(金) |

| 仮条件決定日 | 3月8日(月) |

| ブック・ビルディング期間 | 3月10日(水)~3月16日(火) |

| 公開価格決定日 | 3月17日(水) |

| IPO申し込み期間 | 3月18日(木)~3月23日(火) |

| 時価総額 | 36.7億円 |

| 吸収金額 | 7.3億円 |

| 想定価格 | 710円(71,000円必要) |

ブロードマインド(7343)のIPO(新規上場)事業内容等

ブロードマインド(7343)はグループでブロードマインド株式会社及び連結子会社3社(Broad-minded America Properties, Inc.、Broad-minded Texas, LLC及びMIRAI株式会社)の計4社で構成され、各社連携を取りながらフィナンシャルパートナー事業を展開しております。

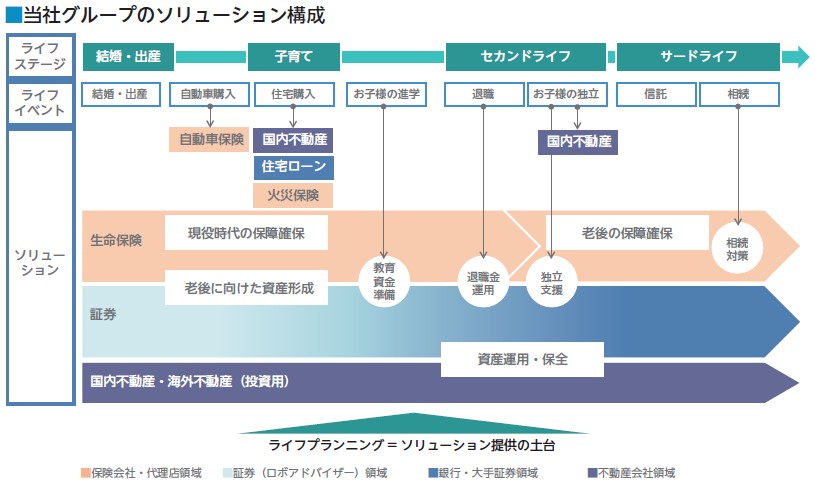

具体的には個人のお客様に対しライフプランニングを土台とした資産形成及び資金計画策定支援を行う他、法人のお客様に対し、財務や事業リスク対策を中心とした企業経営上の課題解決支援を行っております。また個人や法人のお客様共に具体的なソリューションとして金融商品(生命保険・損害保険・証券・住宅ローン)及び不動産(国内不動産・海外不動産)の販売及び仲介を行っております。なお、ブロードマインドグループはフィナンシャルパートナー事業の単一セグメントです。

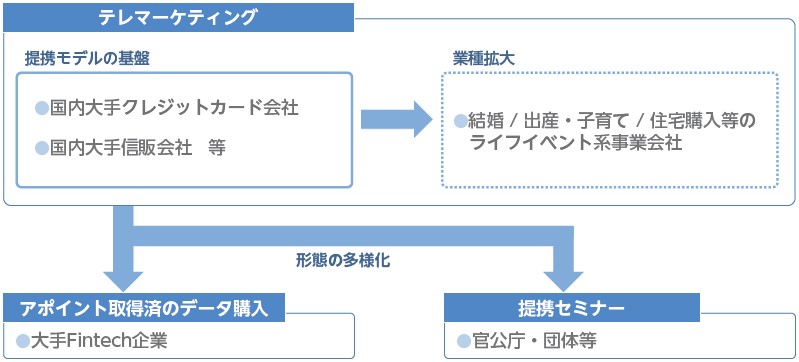

事業の特徴としては確立されたビジネスモデルにより、強固な収益基盤を構築、安定的な成長を実現するため、クレジットカード会社・信販会社を中心とした国内大手企業との提携を基盤に業種の拡大及び提携形態の多様化により提携先を拡大し、継続・安定的にコンサルティングサービスの提供機会を確保しております。

【手取金の使途】

手取概算額381,920千円については第三者割当増資の手取概算額上限88,182千円とあわせた手取概算額合計上限470,102千円について、①当社グループの認知度向上を目的とした広報及びマーケティング投資に、②再販機会の創出を目的とした新たな顧客チャネルの開発及び既存顧客への提案力の強化に、③優秀な人材の確保及び定着に充当する予定であります。具体的には以下のとおりであります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(ブロードマインドのIPO目論見書より一部抜粋)

ブロードマインド(7343)のIPO初値予想主観及びIPO参加スタンス

ブロードマインド(7343)の市場からの吸収金額はIPO想定価格710円としてオーバーアロットメント含め7.3億円と規模的に東証マザーズ市場への上場としては小型サイズとなり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせてわずか9,000枚と多くもなく少なくもなくといった感じです。

ブロードマインド(7343)の事業内容は主に金融商品などに係るソリューションをワンストップで提供するフィナンシャルパートナー事業ということで、残念ながらIPO市場で人気化しやすいフィンテック系ではありません。

ただ公開規模は上述の通りIPO想定価格(710円)ベースで7.3億円と軽量サイズとなることから需給面での優位性があることから、しっかりとした買いが入りそうです。昨日(2月19日)IPO新規上場承認発表された4社の中でも一番判断が難しいIPO案件かと思いますが、第一印象での初値評価は需給面に重点を置いて考えるとこれまたA級評価といったところでしょうか。

株主の中にベンチャーキャピタルの保有株は無く、既存の上位株主には解除価格無しで90日間及び180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

上場日は3月26日(金)でイー・ロジット(9327)と2社同日上場となりますが、前記事でも書きました通り、本来IPOラッシュとなる3月末の割には過密スケジュールになっていないことから資金分散の影響は軽微かと思われます。今のところほどよく分散されており、買い疲れが出るほどの件数でもありません。今年(2021年)は3月よりも4月の方が多くなるというウワサもありますね。

とりえあえずさすがにこの規模で公募割れは無く、逆に好スタートとなることが予想されるため、現時点での管理人の個人的なこのブロードマインド(7343)のIPO参加スタンスは全力申し込みで行く予定で考えています。

みずほ証券は単価が1,000円未満の場合、複数配分する傾向にあったのですが、いつからなのか記憶にありませんが、最近は単元(100株)配分以外を見掛ける機会がなくなりました。今回もやはり単元(100株)配分となっています。個人的には狭く深くで大きなリターンよりも広く浅くで小さな利益をコツコツと派なので、今後も単元(100株)配分に期待したいところです。もちろん単元(100株)配分だからといって当選するとは限りませんが^^;

こんな記事でも4記事連続作成はさすがに疲れたので、とりあえずこの辺にさせて頂きます。またIPO目論見書で何かしら発見があった際は追記するか初値予想記事であらためてご紹介させて頂きます。申し訳ございません。

ブロードマインド(7343)のIPO(新規上場)業績等

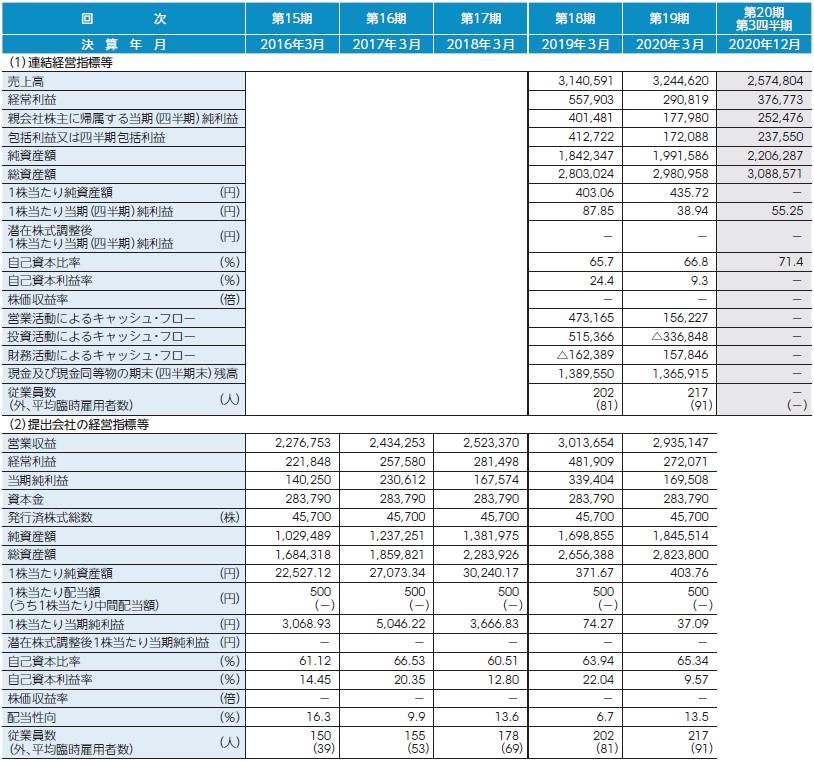

ブロードマインド(7343)のIPO経営指標

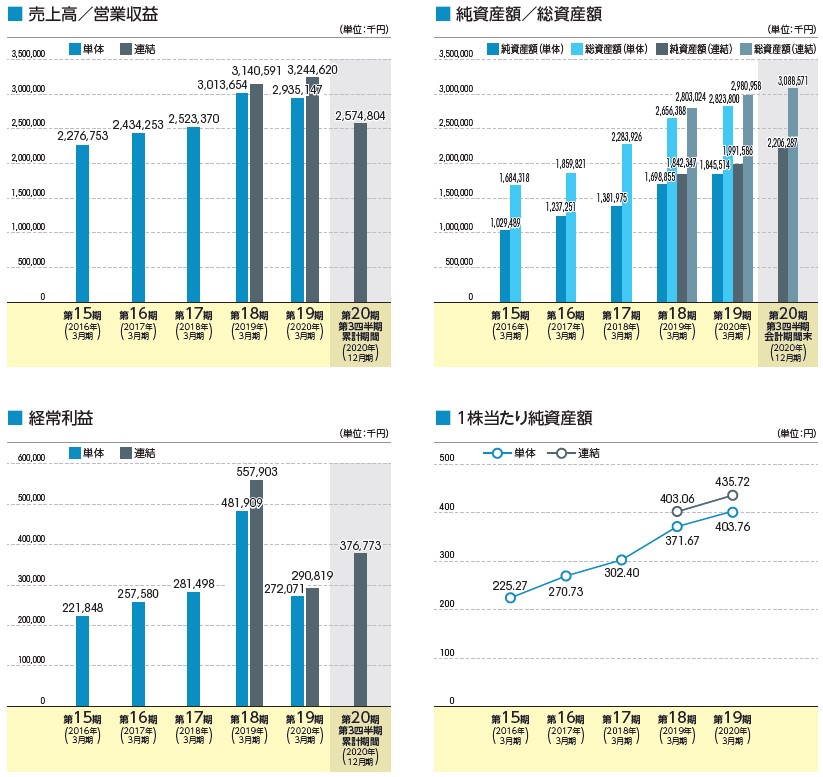

ブロードマインド(7343)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。