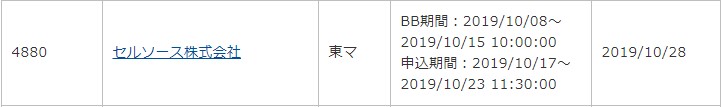

セルソース(4880)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。いやはや本当に珍しく重複上場もなく良いペース(10月9社目)でIPO新規上場承認発表が来ていますね。

セルソース(4880)の上場日は10月28日(月)で今のところ単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は先日IPO新規上場承認発表されたインティメート・マージャー(7072)のIPO主幹事と同じく、またもやみずほ証券となっております。

セルソース(4880)のIPO(新規上場)情報

設立:2015年11月30日

業種:医薬品

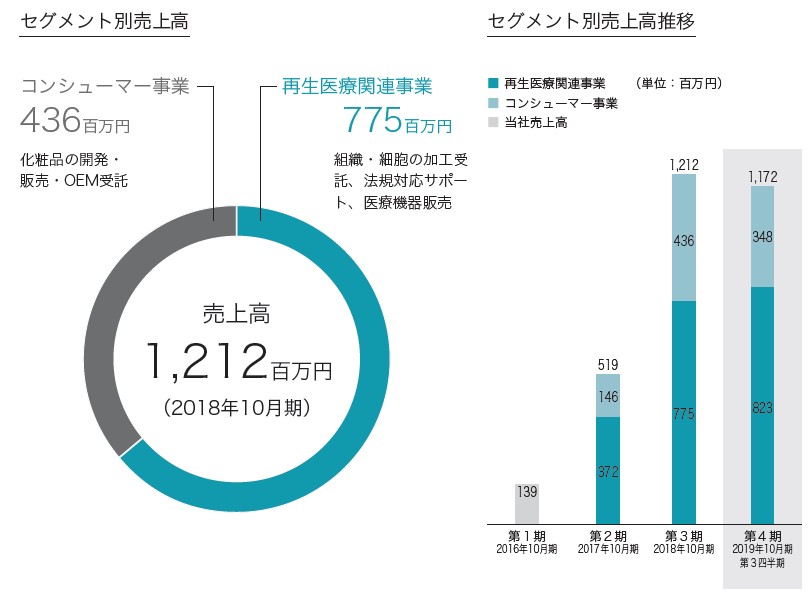

事業の内容:再生医療関連事業において、医療機関から脂肪・血液由来の組織・細胞の加工業務を受託する他、医療機関に法規対応サポートの提供や医療機器を販売、コンシューマー事業において自社ブランド化粧品を販売

| 上場市場 | 東証マザーズ |

| コード | 4880 |

| 名称 | セルソース |

| 公募株数 | 480,000株 |

| 売出し株数 | 0株 |

| オーバーアロットメント | 72,000株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 野村證券(前受け金不要) SMBC日興証券 三菱UFJモルガン・スタンレー証券 SBI証券 三菱UFJ eスマート証券(委託幹事) マネックス証券(100%完全抽選) |

| 上場日 | 10月28日 |

| 仮条件決定日 | 10月4日 |

| ブック・ビルディング期間 | 10月8日~10月15日 |

| 公開価格決定日 | 10月16日 |

| IPO申し込み期間 | 10月17日~10月23日 |

| 想定価格 | 2,230円(232,000円) |

さらに上記をご覧の通りこのセルソース(4880)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券の名前があるため三菱UFJ eスマート証券のIPO幹事入りも期待できそうですね^^

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

セルソース(4880)のIPO(新規上場)事業内容等

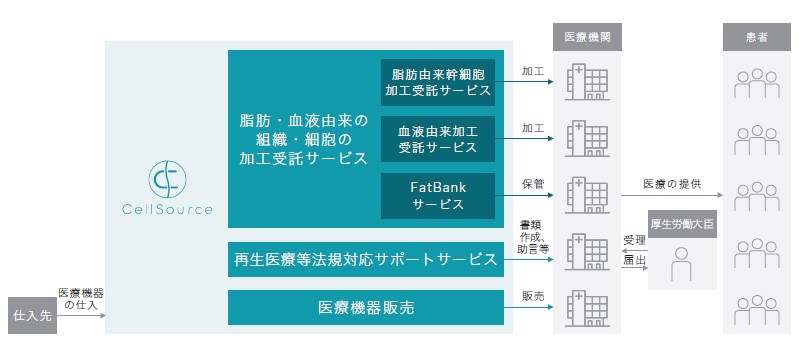

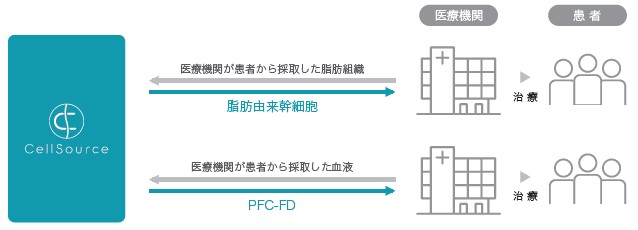

セルソース(4880)は再生医療を提供する医療機関への「脂肪・血液由来の組織・細胞の加工受託サービス」、再生医療等安全性確保法に関する「再生医療等法規対応サポートサービス」及び「医療機器販売」で構成される「再生医療関連事業」と化粧品及び美顔器を一般消費者に販売する「コンシューマー事業」に取り組んでおります。

肪・血液由来の組織・細胞の加工受託サービスとして、「脂肪由来幹細胞加工受託サービス」、「血液由来加工受託サービス」、及び「FatBankサービス」を医療機関に提供しています。

セルソースの再生医療センターでの脂肪由来幹細胞の研究に基づき開発された化粧品ブランド「シグナリフト」の美容液「エクストラエンリッチ」やクリーム「エンリッチクリーム」、洗顔ジェル「ジェリーウォッシュ」等、一般消費者向けの化粧品の製造販売を行うほか、美顔器の通信販売を主に行っております。

【手取金の使途】

手取概算額974,768千円については第三者割当増資の手取概算額上限147,715千円と合わせた、手取概算額合計上限1,122,483千円について、再生医療関連事業における加工施設の新設や機械装置拡充に関する設備投資資金として160,000千円(2020年10月期10,000千円、2021年10月期150,000千円)を、新設する加工施設の賃貸に伴う敷金として30,000千円(2021年10月期)を、本社事務所の内装・機能拡充費用として45,000千円(2020年10月期)を、業務・管理機能効率化等のためのソフトウェア拡充費用として170,000千円(2020年10月期110,000千円、2021年10月期60,000千円)を、今後の人材拡充に伴う採用費及び人員増に伴う人件費として620,483千円(2020年10月期140,000千円、2021年10月期267,000千円、2022年10月期213,483千円)を、再生医療関連事業の学会運営費用として42,000千円(2020年10月期21,000千円、2021年10月期21,000千円)を、再生医療関連事業の加工受託サービスに関する研究開発費として55,000千円(2020年10月期25,000千円、2021年10月期30,000千円)を、それぞれ充当することを予定しております。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(セルソースのIPO(新規上場)目論見書より抜粋)

セルソース(4880)のIPO初値予想主観及びIPO参加スタンス

セルソース(4880)の市場からの吸収金額はIPO想定価格2,230円としてオーバーアロットメント含め12.3億円と規模的に東証マザーズ市場への上場としてはまだギリギリ小型サイズの部類に入ります。

設立の新しさと事業内容からてっきり出たか久しぶりの定番「赤字のバイオベンチャー」と思いきや初年度から「黒字のバイオベンチャー」でした。しかもこれまたバイオベンチャーに定番のベンチャーキャピタルの保有株もなく、売り出し株無しの公募株のみと、第一印象は良いですね。繰り返しバイオベンチャーと言ってはいるもののバイオベンチャーと言えるかどうかはやや微妙な事業内容です。

セルソース(4880)の事業内容は上述の通り再生医療関連ということから、直近IPOのステムリム(4599)が連想されるかもしれませんが、ステムリム(4599)のように自社で研究開発などを行っているわけではありません。このセルソース(4880)はあくまでも医療機関から脂肪・血液由来の組織・細胞の加工業務を受託したり、医療機関に法規対応サポートの提供を行っている会社となります。

2014年11月の「再生医療等安全性確保法」施行により、医療機関が再生医療に用いる細胞の加工作業を特定細胞加工物製造許可を取得した加工施設を有する外部企業へ委託する事が認められ急成長を遂げているようですね。

セルソース(4880)の目論見書によると再生医療の市場規模は、周辺産業を含め、世界では2012年に3,400億円だったものが2050年には53兆円まで、国内では2012年に260億円だったものが2050年には3.8兆円までの成長が予測されているとのことです。

上記の通り再生医療市場は年々拡大傾向でテーマ性もありますが、最近のバイオ関連銘柄は治験失敗が相次ぎ、新興市場の足を引っ張っている状態と言えるほど株価も低迷し続けています。セルソース(4880)自体は研究機関では無いものの、バイオ関連というカテゴリに属すると考えるとあまり良い印象を受けないかもしれません。上場時期がズレていればまた違った印象だったと思いますが。

しかしながら上述の通りベンチャーキャピタルの保有株もなく、既存株主には解除価格無しで180日間のロックアップが掛かっているため、大きな売り圧力もありません。公開規模も東証マザーズ上場で12.3億円となれば荷もたれ感を感じるサイズでもないため需給面はおおむね良好と言えます。

よほど意表を突いた内容が隠れていない限り、初値はそこそこのプラスリターンが見込めそうなため、個人的なこのセルソース(4880)のIPO参加スタンスは全力申し込みで問題ないかと思っています。

<追記>

やはり三菱UFJ eスマート証券がこのセルソース(4880)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

セルソース(4880)のIPO取り扱い決定(三菱UFJ eスマート証券)

三菱UFJ eスマート証券” width=”722″ height=”107″ class=”frame alignnone wp-image-69659 size-full” />

三菱UFJ eスマート証券” width=”722″ height=”107″ class=”frame alignnone wp-image-69659 size-full” />

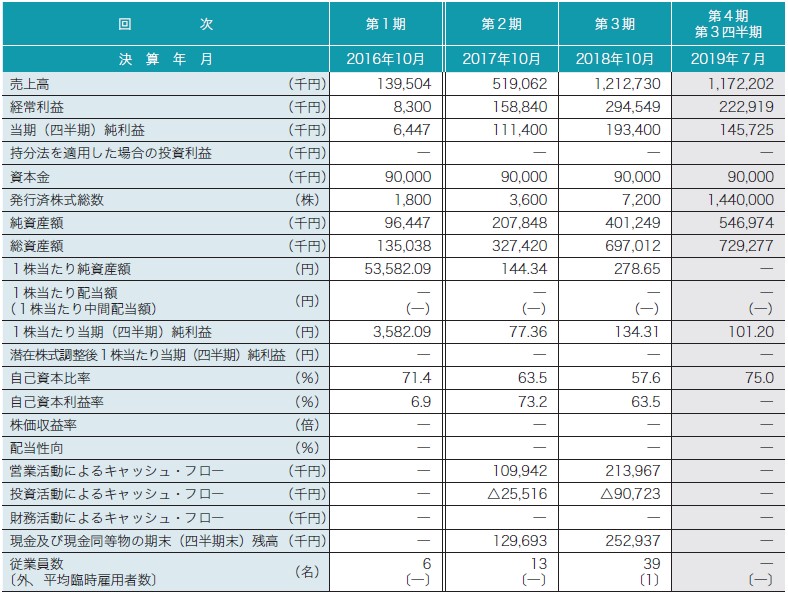

セルソース(4880)のIPO(新規上場)業績等

セルソース(4880)のIPO経営指標

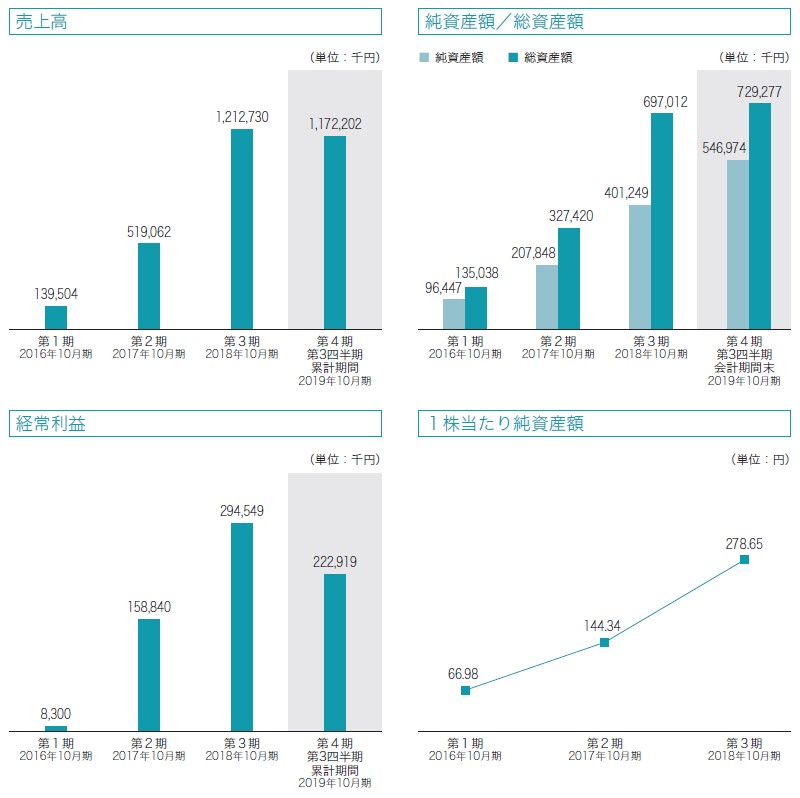

セルソース(4880)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記LINE@でしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。2019年内に有料級の情報を配信する計画もあります。もちろん1対1のチャットも可能ですよ。

![]()