ホームポジション(2999)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月20日)IPO新規上場承認発表あった5社のうちの2社目です。

すでに5社中1社のジャパンワランティサポート(7386)については下記記事にてご紹介させて頂いておりますが、残り3社のウェルネス・コミュニケーションズ(9228)と坪田ラボ(4890)とイーディーピー(7794)のIPO詳細につきましてはまた後ほど別記事にてご紹介させて頂きたいと思います。

ジャパンワランティサポート(7386)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。予想通り本日(5月20日)は週末ということでお得意の出し逃げIPO発表 …

ホームポジション(2999)の上場日は2022年6月23日(木)で、ジャパンワランティサポート(7386)とウェルネス・コミュニケーションズ(9228)と坪田ラボ(4890)と4社同日上場、上場市場は可もなく不可もなくの東証スタンダード市場への上場で、IPO主幹事はIPO愛好家人気の低いいちよし証券となっております。

ホームポジション(2999)のIPO(新規上場)情報

設立:1989年12月8日

業種:不動産業

事業の内容:戸建分譲事業

| 上場市場 | 東証スタンダード |

| コード | 2999 |

| 名称 | ホームポジション |

| 公募株数 | 1,100,000株 |

| 売出し株数 | 900,000株 |

| オーバーアロットメント | 300,000株 |

| IPO主幹事証券 | いちよし証券 |

| IPO引受幹事証券 | 静銀ティーエム証券 極東証券 東洋証券 マネックス証券(100%完全抽選) 水戸証券 あかつき証券 岩井コスモ証券 SBI証券 楽天証券(100%完全抽選) 松井証券(委託幹事) |

| IPO発表日 | 5月20日(金) |

| 上場日 | 6月23日(木) |

| 仮条件決定日 | 6月3日(金) |

| ブック・ビルディング期間 | 6月7日(火)~6月13日(月) |

| 公開価格決定日 | 6月14日(火) |

| IPO申し込み期間 | 6月15日(水)~6月20日(月) |

| 時価総額 | 28.4億円 |

| 吸収金額 | 11.5億円 |

| 想定価格 | 500円(50,000円必要) |

IPO主幹事を筆頭に地味なIPO幹事団(シンジケート)で構成されており、大手証券は1社として入っておらず、IPO委託幹事(裏幹事)も無さそうです。

ホームポジション(2999)のIPO(新規上場)事業内容等

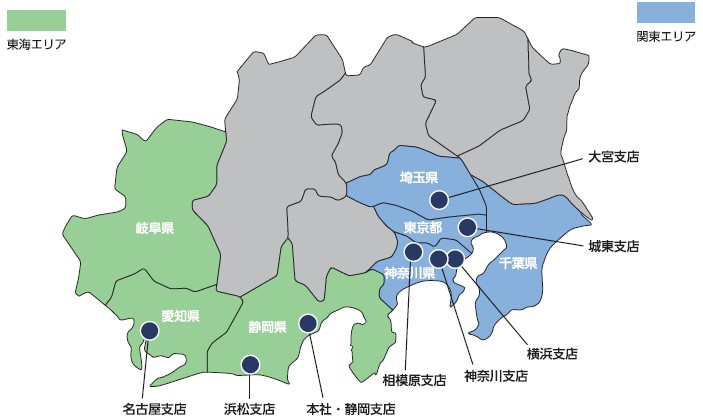

ホームポジション(2999)は静岡県を中心とする東海エリア(静岡県、愛知県、岐阜県)及び関東エリア(神奈川県、埼玉県、東京都、千葉県)の全8拠点において戸建分譲事業を展開しています。

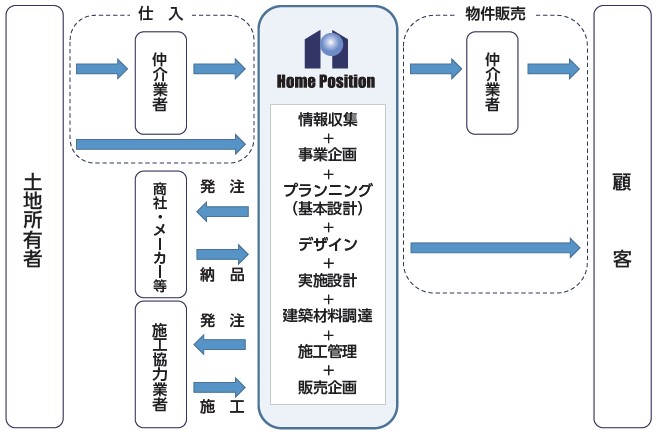

分譲戸建住宅の用地取得からプランニング・デザインといった商品企画を自社で手掛けており、その土地に合わせたデザイン・設計・間取りの家づくりで、周辺相場等を意識した合理的な価格でありながら、品質・性能・居住性を追求した住み心地の良い一戸建て住宅の提供を行っております。

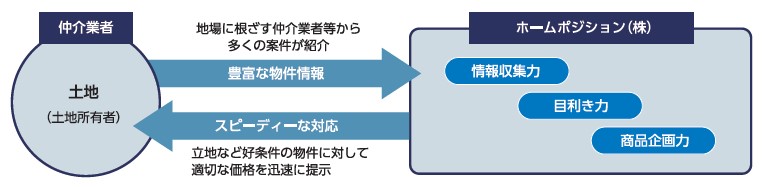

土地情報の入手からプランニングまで一貫して行っていることから、仕入判断がスピーディーに展開され、仲介業者等を通じて物件所有者へ適切な不動産価格を迅速に提示することで、好条件の土地を適正価格で仕入れることが可能となっています。

地域に合わせて、自社ホームページ等を活用した直販と販売力のある仲介業者とのタイアップによる販売を使い分けることにより効率的な販売活動を展開しています。販売用パンフレットやポスティングチラシといった紙媒体からWEBサイトを始めとするデジタル媒体などの販売用ツールは撮影を含め全て自社で制作しており、プランニングと一体化することで物件の魅力を十分に伝えることが可能となっています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額494,000千円及び第三者割当増資の手取概算額上限137,400千円を合わせた手取概算額合計上限631,400千円については、運転資金(建築資材購入資金及び外注費等の建築費用)として2022年8月期に全額充当する予定であります。当社では建築コストや工期の安定化のために建築資材等の安定確保に努めており、調達資金はこれら建築資材の購入資金及び外注費等の建築費に有効活用する方針であります。

なお、上記調達資金は、具体的な充当時期までには安全性の高い金融商品等で運用していく方針であります。

(ホームポジションのIPO目論見書より一部抜粋)

ホームポジション(2999)のIPO初値予想主観及びIPO参加スタンス

ホームポジション(2999)の市場からの吸収金額はIPO想定価格500円としてオーバーアロットメント含め11.5億円と規模的に東証スタンダード市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり、荷もたれ感を感じるほどの水準ではありません。IPO株数は公募株及び売り出し株合わせて20,000枚と比較的多くありますが、海外投資家への販売はありません。

上述の通りホームポジション(2999)の事業内容は戸建分譲事業ということで、東海エリア及び関東エリアを中心に戸建分譲事業を展開しており、不動産テックなどの新規ビジネスもなく、設立から30年以上のオールド企業で社会的信頼度は高いものの、IPO市場では人気化しにくい普通の不動産屋さんとなります。

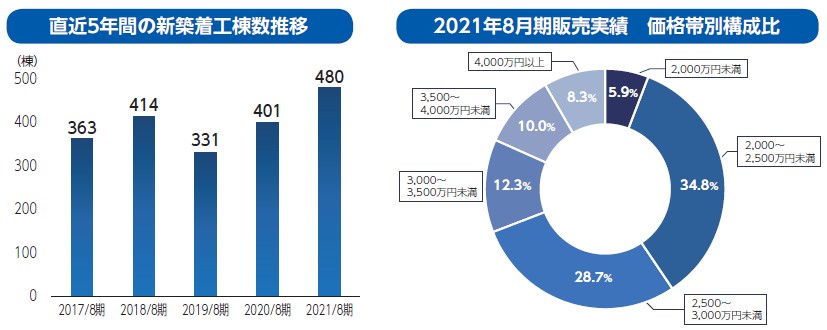

ホームポジション(2999)は立地や間取りといったセールスポイントに加えて、コストを抑えることで周辺相場等を意識した合理的な価格帯を維持しつつ、デザイン性の高い分譲戸建住宅の提供を強化し、差別化を図る戦略を展開しており、2019年8月期の新築着工棟数は完成在庫の増加に伴い仕入件数を抑えた結果、2021年8月期の新築着工棟数は過去最高の480棟と順調に拡大しております。

ホームポジション(2999)の株主の中にはベンチャーキャピタルや投資ファンドの保有株は無く、既存の上位大株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。

先日(5月16日)にIPO再承認発表されたヤマイチ・ユニハイムエステート(2984)と言い、今回のホームポジション(2999)と言い、普通の不動産業は「不動産テック」などの新規ビジネスでもない限り、IPO市場では人気化するのは厳しいセクターとなります。

加えて市況は不安定で、上場日(6月23日)は4社同日上場で資金が分散されやすい過密スケジュール。唯一の救いはIPO想定価格(500円)ベースで11.5億円という軽量感と個人投資家が買いやすい低位株でしょうか。市況が安定していれば需給主導で公募割れは避けられるかもしれませんが、現状では厳しいような気がします。ひとまずの初値評価はこれまたD級評価が妥当でしょうか。

よってとりあえず現時点での管理人の個人的なこのホームポジション(2999)のIPO参加スタンスは中立で、今後の株式市場の動向や大手初値予想会社の見解を見ながら決めて行きたいと思います。次回初値予想記事の時までには決める予定ですが、スルーとなる可能性が高そうです。そもそもIPO主幹事がいちよし証券なので、積極参加したとしてもIPO当選は難しいでしょうけどね。

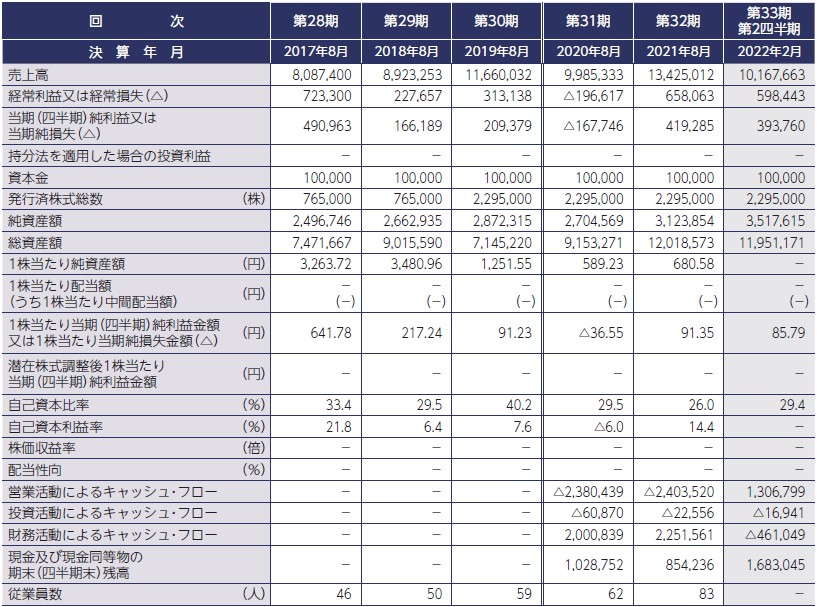

ホームポジション(2999)のIPO(新規上場)業績等

ホームポジション(2999)のIPO経営指標

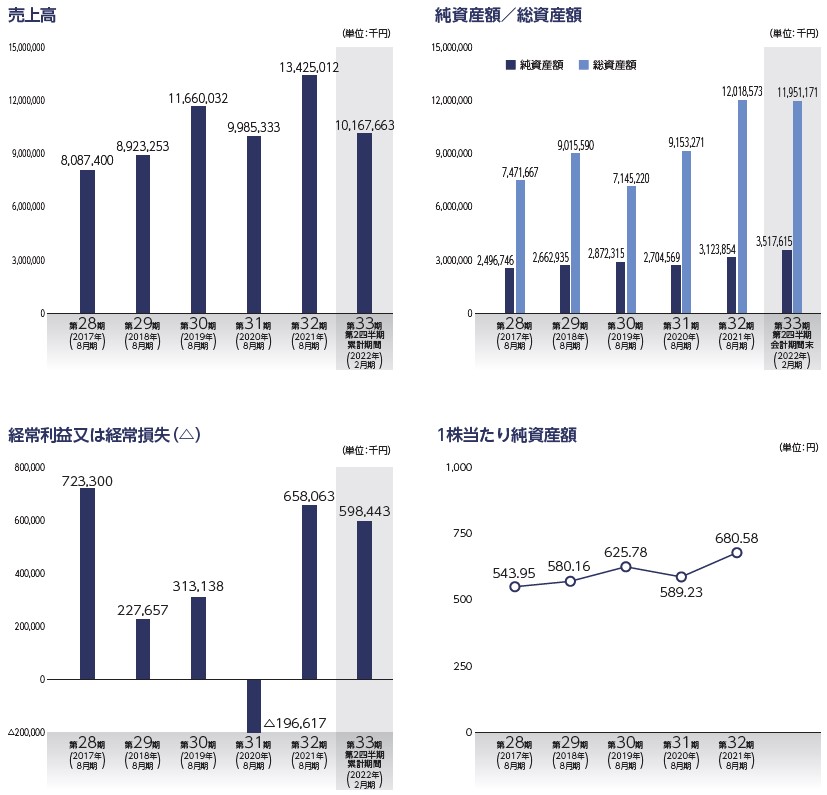

ホームポジション(2999)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。