STIフードホールディングス(2932)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった3社のうちの最後の1社です。東証のKY攻撃になんとか追い付きました。今日も金曜日なので攻撃してきそうですが^^;

すでにまぐまぐ(4059)とI-ne(4933)の2社については下記の別記事にてご紹介させて頂いております。

まぐまぐ(4059)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は3社のIPO新規上場承認発表がありました。もちろん重複上場です。いよいよ東証お得意 …

I-ne(4933)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった3社のうちの1社です。すでにまぐまぐ(4059)につい …

STIフードホールディングス(2932)の上場日は9月25日(木)でI-ne(4933)と2社同日上場、上場市場はIPO市場では人気の高まりにくい東証二部市場への上場で、IPO主幹事は野村證券となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

STIフードホールディングス(2932)のIPO(新規上場)情報

設立:2017年11月27日

業種:食料品

事業の内容:水産原料素材の調達から製造・販売までを一貫して行う食品製造販売事業

| 上場市場 | 東証二部 |

| コード | 2932 |

| 名称 | STIフードホールディングス |

| 公募株数 | 300,0000株(新株発行) 500株(自己株式の処分) |

| 売出し株数 | 1,000,000株 |

| オーバーアロットメント | 195,000株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | いちよし証券 エース証券 ライブスター証券(委託幹事) |

| IPO発表日 | 8月20日(木) |

| 上場日 | 9月25日(金) |

| 仮条件決定日 | 9月3日(木) |

| ブック・ビルディング期間 | 9月7日(月)~9月11日(金) |

| 公開価格決定日 | 9月14日(月) |

| IPO申し込み期間 | 9月15日(火)~9月18日(金) |

| 時価総額 | 94.8億円 |

| 吸収金額 | 26.7億円 |

| 想定価格 | 1,790円(179,000円必要) |

STIフードホールディングス(2932)のIPO(新規上場)事業内容等

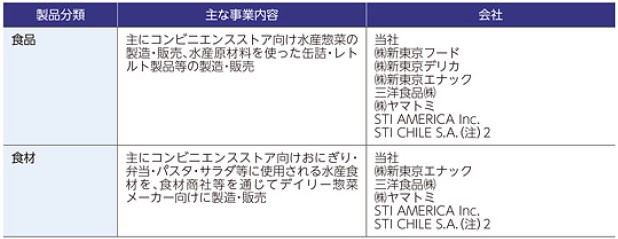

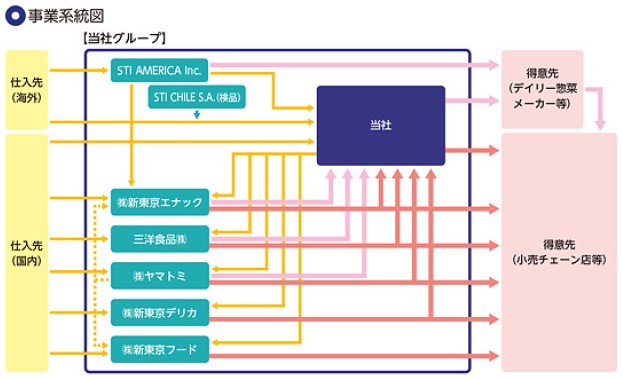

STIフードホールディングス(2932)はグループ会社で株式会社STIフードホールディングス及び連結子会社6社、非連結子会社1社により構成され、水産原料素材の調達から製造・販売までを一貫して行う水産原料に強い食品メーカーとして食品製造販売事業を行っており、食品製造販売事業の単一セグメントとなります。

食品のうち、主にコンビニエンスストア向け水産惣菜(焼き魚、煮魚、シメサバ、サラダフィッシュ等)を製造販売する事業を、株式会社新東京フード、株式会社新東京デリカ、株式会社新東京エナック及び株式会社ヤマトミにおいて行っており、惣菜における素材の美味しさを最大限に引き出すため、チルド(冷蔵)温度帯で一貫した製造、出荷、販売を行っております。

主にコンビニエンスストア向けおにぎり・弁当・パスタ・サラダ等に使用される水産食材(サーモンフレーク、イクラ、辛子明太子等)を、食材商社等を通じてデイリー惣菜メーカー向けに製造販売する事業を、当社、(株)新東京エナック、三洋食品(株)及び(株)ヤマトミにおいて行っております。

【手取金の使途】

手取概算額488百万円については第三者割当増資の手取概算額上限322百万円と合わせて、1.連結子会社における新工場の増設のための投融資資金として300百万円、2.連結子会社における生産設備の増強のための投融資資金として490百万円、3.当社におけるシステム投資等の設備資金に20百万円を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

(STIフードホールディングスのIPO目論見書より一部抜粋)

STIフードホールディングス(2932)のIPO初値予想主観及びIPO参加スタンス

STIフードホールディングス(2932)の市場からの吸収金額はIPO想定価格1,790円としてオーバーアロットメント含め26.7億円と規模的に東証二部市場への上場としては小型とまでは言えませんが、荷もたれ感を感じるほどのサイズではありません。

STIフードホールディングス(2932)はSTIフードホールディングスグループ(当社及び当社の子会社から構成される企業グループ)の食品製造販売事業を統轄する持株会社として設立されています。

そのため設立は2017年11月27日と新しいですが、そのルーツは1988年12月に水産原材料及び水産食材の輸出入販売を目的に設立された新東京インターナショナル株式会社にあります。社名のSTIフードホールディングスの頭「STI」は新東京インターナショナルの略です。

さらに沿革を深掘りして見ると工場の設備投資などに伴って資金需要が増え、為替予約における多額の損失が発生したことが要因となり資金繰りが悪化し、2010年4月に民事再生法の適用を申請しています。

その後2010年9月には株式会社極洋をスポンサーとして、その連結子会社のエス・ティー・アイ株式会社へ、民事再生手続きに基づき新東京インターナショナル株式会社より事業譲渡を行っているという黒歴史があります。

その株式会社極洋が今回のIPO(新規上場)時の売り出し放出人となっており、保有株150万株のうち100万株を放出することになっています。スポンサーとしての役目は終わったということでしょうか。このあたりを投資家さん達がどう判断するのか気になるところですね。

STIフードホールディングス(2932)の株主の中にはベンチャーキャピタルの保有株はなく、既存の上位株主には解除価格無しで90日間及び180日間のロックアップが掛かっています。

社歴の古い東証二部の地味案件となるとさすがにIPO市場が好調といえ、初値高騰は厳しいかと思われます。ただ引き続き今の好調なIPO地合いであれば、公募割れすることなく、やや上げぐらいでの着地となる可能性は十分あり得ます。

とりあえず現時点での管理人の個人的なこのSTIフードホールディングス(2932)のIPO参加スタンスは中立で、まずは大手初値予想会社の第一弾初値予想の見解や今後の市況などを注視しながら検討したいと思います。

そういう意味で見ると25日(金)はI-ne(4933)と2社同日上場予定となっておりますが、2社ともに微妙な空気感のIPO案件となりますね。24日(木)は3社同日上場、25日(金)は微妙案件の2社同日上場、さすがに中身まで精査することはできないと思いますが、日程調整ぐらいははどうにでもなるのではないかと素人ながら思うところです。

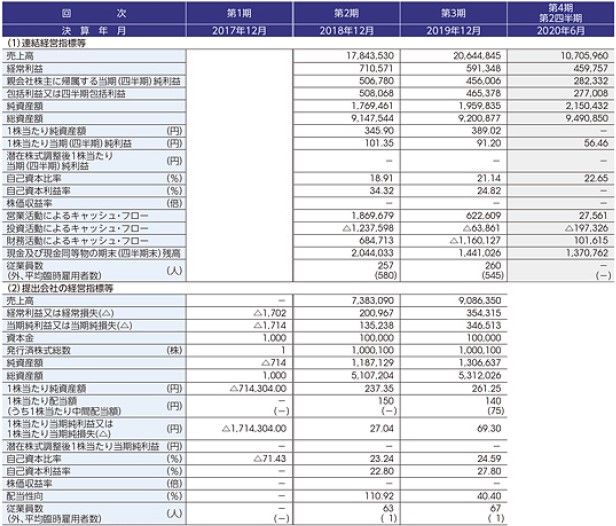

STIフードホールディングス(2932)のIPO(新規上場)業績等

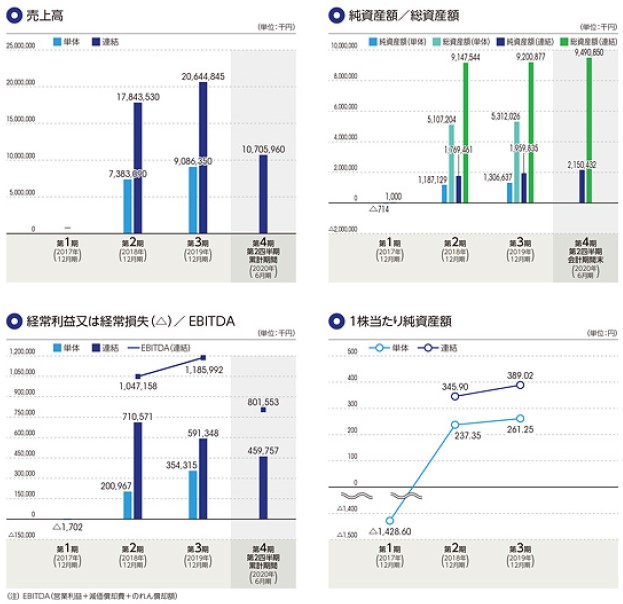

STIフードホールディングス(2932)のIPO経営指標

STIフードホールディングス(2932)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()