Waqoo(4937)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。Waqooと書いて「ワクー」と読むようです。

本日(5月26日)は1社のみですが、もう飽きるぐらいの連日のIPO新規上場承認発表です。これで6月は22社目となったので、予定では残り1社です。まさか本当にこの6月に20社を超えるほどのIPOラッシュになるとは夢にも思いませんでした^^;

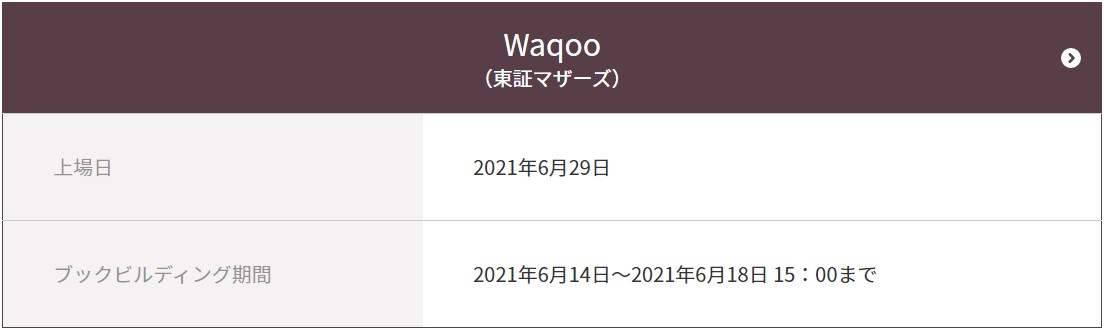

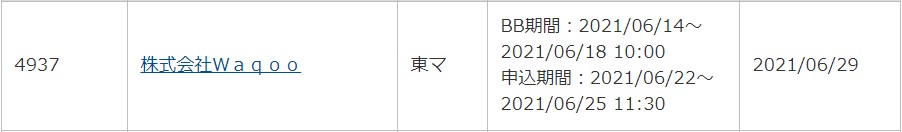

Waqoo(4937)の上場日は6月29日(火)でリヴァンプ(4070)とBlueMeme(4069)と3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は毎回IPOチャレンジポイントの話題で盛り上がるSBI証券となっております。6月のSBI証券主幹事案件はこれで5社目です。頑張ってますね。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

オムニ・プラス・システム・リミテッド(7699)が6月29日(火)上場でIPO発表されたので、4社同日上場となります。

Waqoo(4937)のIPO(新規上場)情報

設立:2005年12月2日

業種:化学

事業の内容:デジタルマーケティングを活用したオリジナルブランド(化粧品等)の企画・開発及び自社のECサイト等を通じた一般消費者への販売

| 上場市場 | 東証マザーズ |

| コード | 4937 |

| 名称 | Waqoo |

| 公募株数 | 191,400株 |

| 売出し株数 | 318,100株 |

| オーバーアロットメント | 76,400株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | 大和証券 三菱UFJモルガン・スタンレー証券 みずほ証券 SMBC日興証券 むさし証券 極東証券 岩井コスモ証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) マネックス証券(100%完全抽選) 大和コネクト証券(委託幹事) 三菱UFJ eスマート証券(委託幹事) SBIネオトレード証券(委託幹事) |

| IPO発表日 | 5月26日(水) |

| 上場日 | 6月29日(火) |

| 仮条件決定日 | 6月10日(木) |

| ブック・ビルディング期間 | 6月14日(月)~6月18日(金) |

| 公開価格決定日 | 6月21日(月) |

| IPO申し込み期間 | 6月22日(火)~6月25日(金) |

| 時価総額 | 54.9億円 |

| 吸収金額 | 11.0億円 |

| 想定価格 | 1,880円(188,000円必要) |

毎度のことですが、SBI証券主幹事案件ということで無駄にIPO幹事団(シンジケート)が多く、現時点ですでに11社。そこにIPO主幹事がSBI証券となることからSBIネオトレード証券の委託幹事(裏幹事)入り、さらにIPO幹事団(シンジケート)の中には大和証券と三菱UFJモルガン・スタンレー証券が入っているため、それぞれグループ会社となるCONNECT(コネクト)と三菱UFJ eスマート証券の委託幹事(裏幹事)として加わる可能性も高いことから、最大で14社まで増える可能性があります。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

Waqoo(4937)のIPO(新規上場)事業内容等

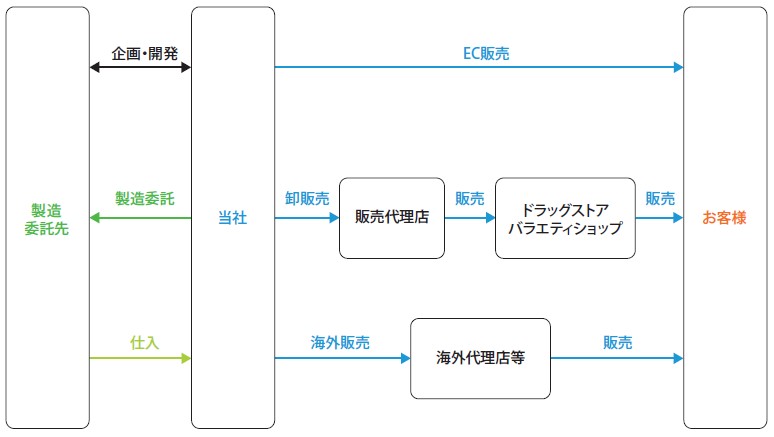

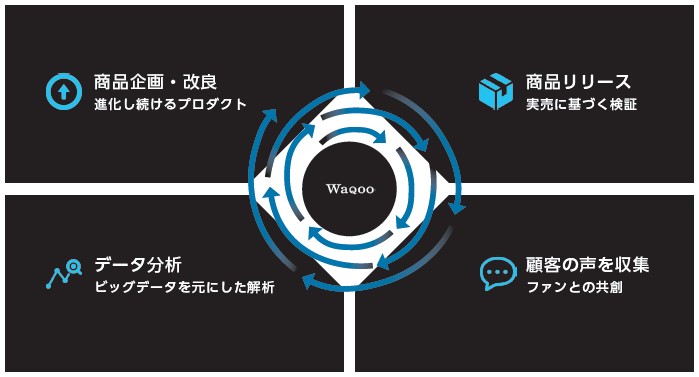

Waqoo(4937)は「テクノロジーの力で自国の未来に希望を創る」をミッションに掲げ、その実現に向け、D2C(Direct to Consumer)事業を行なっております。現在、D2C事業の商材として、以前より知見を蓄積してきた化粧品分野において、デジタルマーケティングを活用したオリジナルブランド(化粧品等)の企画・開発を行い、自社のECサイト等を通じて一般消費者に直接販売しております。

主力ブランドである「HADA NATURE」は「全力で人生を歩む、全ての方にエールを」のブランドコンセプトに基づき企画・開発を行っており、直営店舗を持たずに、自社のECサイト等を通じて「HADA NATURE」の商品をお客様に直接販売しております。主な商品のラインナップは以下の通りです。

【手取金の使途】

差引手取概算額321,045千円及び第三者割当増資の手取概算額上限132,141千円を合わせた手取概算額合計上限453,186千円については、その全額を新規顧客獲得のための広告宣伝費に充当する予定であります。当社は、売上と利益を継続的に増加させていくためには新規顧客の獲得が必須であると考えており、新規顧客獲得のための広告宣伝費として453,186千円(2021年9月期:450,000千円、2022年9月期:3,186千円)を充当する予定であります。

なお、今後具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

(WaqooのIPO目論見書より一部抜粋)

Waqoo(4937)のIPO初値予想主観及びIPO参加スタンス

Waqoo(4937)の市場からの吸収金額はIPO想定価格1,880円としてオーバーアロットメント含め11.0億円と規模的に東証マザーズ市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて5,095枚と比較的少なめです。

上述の通りWaqoo(4937)の事業内容はデジタルマーケティングを活用したオリジナルブランド(化粧品等)の企画・開発及び自社のECサイト等を通じた一般消費者への販売ということで製造工程を除く商品の企画・運営、商品開発、卸小売、販売広告戦略、流通までを自社ですべて行っております。

Waqoo(4937)の主力商品は「肌ナチュール」で炭酸を凝縮したクレンジング・ 洗顔・美容液・シャンプーなどの炭酸スキンケアとなり、ECサイト「HADA NATURE」では女優の香里奈さんが起用されております。

株主の中にベンチャーキャピタルの保有株が3社459,506株あり、今回のIPO(新規上場)に際する売り出しで60,000株放出しますが399,506株残ります。90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。

Waqoo(4937)の上場日は6月29日(火)でリヴァンプ(4070)とBlueMeme(4069)と3社同日上場となることから、てっきり6月第5週の大安は29日(火)かと思いましたが、大安は前日の28日(月)のようです。

大安を気にする企業もあれば気にしない企業もあるということかもしれませんが、この六曜はただの営業材料というウワサもあるので、大安であれば大安推しで上場を促し、大安で無ければ別に気にしないという営業戦略的なものとして使われているだけなのかもしれませんね。

セクターは「化学」で中身は化粧品販売と特に新規性はありませんが、公開規模はIPO想定価格(1,880円)ベースで11.0億円と東証マザーズへの上場としては軽量サイズとなることから、需給主導で初値は堅調スタートすることが予想されます。初値評価は無難にB級評価といったところが妥当でしょうか。

よって管理人の個人的なこのWaqoo(4937)のIPO参加スタンスは全力申し込みで行く予定で考えています。IPO主幹事がSBI証券ということでIPOチャレンジポイントを使用するかどうか、また使用した際の配分枚数や当選ボーダーなどが気になるところですが、それはまた改めて初値予想記事アップの際に考察してみたいと思います。

<追記>

やはりCONNECT(コネクト)がこのWaqoo(4937)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

Waqoo(4937)のIPO取り扱い決定(大和コネクト証券)

<追記>

やはり三菱UFJ eスマート証券がこのWaqoo(4937)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

Waqoo(4937)のIPO取り扱い決定(三菱UFJ eスマート証券)

<追記>

やはりSBIネオトレード証券がこのWaqoo(4937)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

Waqoo(4937)のIPO取り扱い決定(SBIネオトレード証券)

Waqoo(4937)のIPO(新規上場)業績等

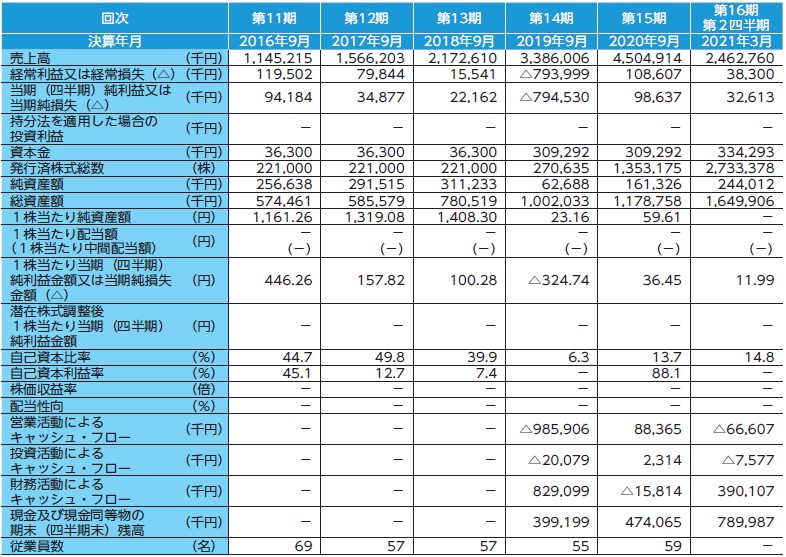

Waqoo(4937)のIPO経営指標

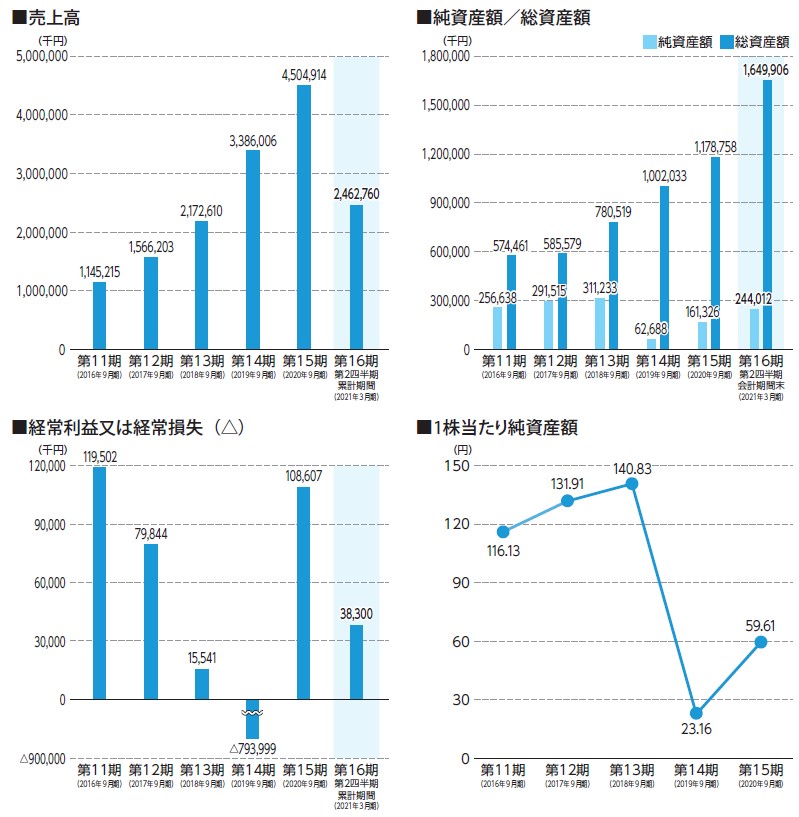

Waqoo(4937)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。