アディッシュ(7093)の第一弾初値予想がIPO想定価格ベース(1,090円)ですが、大手初値予想会社より発表されたようです。

アディッシュ(7093)の上場日は3月26日(木)で、ウイングアーク1st(4432)とサイバーセキュリティクラウド(4493)と3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はSBI証券となっております。IPO界ではすでにIPOチャレンジポイントの話題で盛り上がっていますね。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

アディッシュ(7093)のIPO(新規上場)初値予想

アディッシュ(7093)のIPO(新規上場)初値予想

アディッシュ(7093)のIPO想定価格は1,090円となっているため、現時点ではおよそ2.3倍~3.2倍程度の初値形成になるのではないかと強気の初値予想となっており、個人的な評価についても強気A級評価に設定させて頂いております。

このアディッシュ(7093)のIPO仮条件は明日3月5日(木)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

アディッシュ(7093)の事業内容はソーシャルアプリ向けサポート、ソーシャルリスク投稿モニタリングやネットいじめ対策などのカスタマーリレーション事業ということでIPO的には人気化しやすいドストライク銘柄となります。

このアディッシュ(7093)の詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

アディッシュ(7093)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表があった2社のうちのもう1社です。もう1社のヴィス(507 …

アディッシュ(7093)の公開規模はIPO想定価格ベース(1,090円)で3.6億円と東証マザーズ市場への上場としては超小型サイズとなり、荷もたれ感はまったくありません。

今や若者からお年寄りまで老若男女問わず手放せなくなっているソーシャルネットサークサービス(SNS)ですが、一方でこのソーシャルネットサークサービス(SNS)の普及によって様々な企業の風評被害や個人のいじめ問題などが増え、社会問題にまでなっております。

アディッシュ(7093)はこういったインターネット内における不適切な書き込みなどを監視し、対応している企業ということで、まさにイマドキでテーマ性があり、今後も必要性の高い事業内容となるため、成長期待も高く注目度も高そうです。3月IPOの中でも期待値の高い銘柄の一つです。

しかし残念なことにこのアディッシュ(7093)の上場日は3月26日(木)で3社同日上場、しかもこの3社の中には更に注目度の高いサイバーセキュリティクラウド(4493)もあり、無駄に公開規模が大きいだけの不要な銘柄もありで、資金分散の懸念があります。IPOラッシュ後半戦となることからも買い疲れが起こりやすく、思った以上に初値が伸びない可能性があるかもしれません。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| アディッシュ | 3.6億円 | 東証マザーズ | SBI証券 |

| ウイングアーク1st | 281.1億円 | 東証 | 野村證券 |

| サイバーセキュリティクラウド | 2.8億円 | 東証マザーズ | SBI証券 |

ただあくまでも、思ったよりも初値が伸びない可能性があるというだけで、初値高騰は間違いないかと思われます。そこでやはり気になるのがIPO主幹事がSBI証券ということでIPOチャレンジポイントの使用不使用ですね。

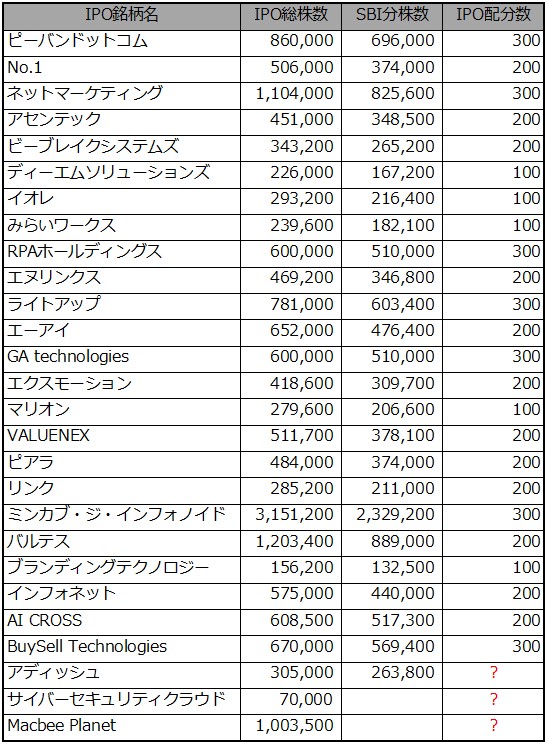

そこでまずはSBI証券主幹事案件のIPO株引き受け株数に対してIPOチャレンジポイント使用時のIPO配分株数がどれだけあったのかの過去3年分のデータを抽出致しましたのでご覧下さい。

上記データを見る限り過去統計からこのアディッシュ(7093)のIPOチャレンジポイント使用時のIPO配分株数は100株配分と200株配分のどちらも可能性があります。確率的には半々でしょうか。中途半端ですいません。

100株配分と200株配分では利益も倍違うため、これは判断が難しいところです。IPOチャレンジポイントを温存したい方は100株配分の可能性もあるため、無理して使わない方が良いかもしれません。

そして肝心のIPOチャレンジポイントのボーダーラインはと言うと、残念ながらこれもまったく読めません。なんの根拠もなく、経験と直感となりますが、予想外に高く、350ポイント~400ポイントぐらいでしょうか。と考えるとひと昔前の200ポイント程度でA級銘柄がGETできていた日が懐かしいですね^^;

いずれにしても管理人の個人的なこのアディッシュ(7093)のIPO参加スタンスは全力申し込みで行きますが、IPOチャレンジポイントはまだ使い時ではないと考えているため使用しない方向で行く予定です。

アディッシュ(7093)のIPO(新規上場)幹事配分数

そして推定となりますがこのアディッシュ(7093)のIPO株(公募株及び売り出し株)3,050枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SBI証券(主幹事) | 2,638枚 | 86.5% |

| みずほ証券 | 122枚 | 4.0% |

| 岩井コスモ証券 | 61枚 | 2.0% |

| SMBC日興証券 | 61枚 | 2.0% |

| 東海東京証券 | 61枚 | 2.0% |

| エース証券 | 31枚 | 1.0% |

| マネックス証券(100%完全抽選) | 31枚 | 1.0% |

| 藍澤證券 | 15枚 | 0.5% |

| エイチ・エス証券(前受け金不要) | 15枚 | 0.5% |

| むさし証券(前受け金不要) | 15枚 | 0.5% |

| ネオモバ(SBIネオモバイル証券)(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が300枚あります。

いつものことながらSBI証券主幹事IPOということで無駄にIPO幹事団(シンジケート)が多く10社あります。平幹事の当選枚数は数枚レベルから数十枚レベルとなるため、申し込んでも当選する可能性はゼロではないものの、限りなく低いと思われます。IPO申し込みラッシュということもあるため、前受け金不要の証券会社などを上手に利用して無駄なく申し込んで行きたいところですね。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

<追記>

アディッシュ(7093)のIPO仮条件が決まりました。

IPO想定価格:1,090円

IPO仮条件:1,110円~1,230円

IPO想定価格が窓開けの最下限以上となる超強気なIPO仮条件設定となりました。おおむね予想通りですね。そしてこの仮条件設定に伴い市場からの吸収金額は3.7億円~4.1億円となりました。

<追記>

アディッシュ(7093)の第二弾初値予想が発表されたようです。

2,500円~2,900円

IPO仮条件は超強気な設定となりましたが、IPO初値予想第二弾はIPO初値予想第一弾よりも上限のみ下ブレとなる初値予想となっているようです。個人的な評価についてはA級評価のままで変更なしで、IPO参加スタンスも全力申し込みで変更無しと戻させて頂きます。IPOチャレンジポイントは使用致しません。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()