デコルテ・ホールディングス(7372)の第一弾初値予想がIPO想定価格ベース(1,720円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

デコルテ・ホールディングス(7372)の上場日は6月22日(火)でペイロール(4489)とペルセウスプロテオミクス(4882)と3社同日上場ですが、株式IPOでないリート(REIT)IPOの東海道リート投資法人(2989)を入れると実質的には4社同日上場となります。

上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はIPO愛好家には人気の高いSMBC日興証券と大和証券の2社共同主幹事となっております。ちなみにこのSMBC日興証券は口座開設後3カ月間はIPO優遇抽選(ブロンズ)対象となるため当選確率がアップします。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

もうすでに定型文となっていますが、このデコルテ・ホールディングス(7372)のIPO申し込み期間は6月7日(月)~6月11日(金)となっており、すでに怒涛のIPO申し込みラッシュ突入となっているため、他のIPOとの申し込み期間被りがかなり多くあるので、申し込みを考えている方はしっかりと日程確認をして、IPO申し込み忘れの無いようご注意下さい。

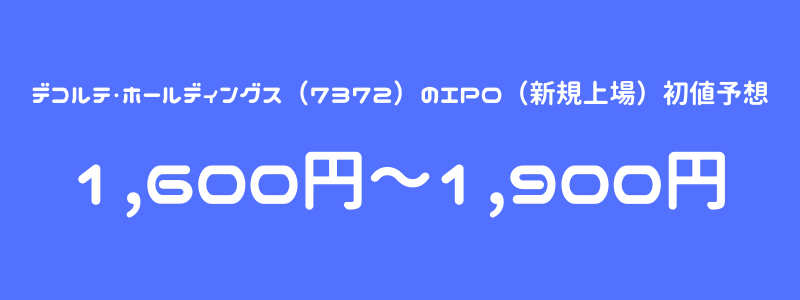

デコルテ・ホールディングス(7372)のIPO(新規上場)初値予想

デコルテ・ホールディングス(7372)のIPO想定価格は1,720円となっているため、現時点では公募価格の0.9倍~1.1倍程度の初値形成になるのではないかと公募割れも視野に入った弱めD級評価レベルの第一弾初値予想となっており、個人的な初値評価についても弱めD級評価に設定させて頂いております。

このデコルテ・ホールディングス(7372)のIPO仮条件は今週末6月4日(金)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

デコルテ・ホールディングス(7372)の事業内容はフォトウエディング、アニバーサリーフォト等のサービスを提供するスタジオ事業、及びフィットネス事業ということで、フォトスタジオを全国で展開しており、フォトウエディング業界では大手となります。

このデコルテ・ホールディングス(7372)の更なる詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

デコルテ・ホールディングス(7372)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。ようやく6月6社目となりました。ちなみに本日は1社のみのIPO発表でか …

デコルテ・ホールディングス(7372)の公開規模はIPO想定価格ベース(1,720円)で72.7億円と規模的に東証マザーズ市場への上場としては大型サイズで、荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて36,766枚と比較的多くありますが、海外投資家への販売もあります。

今回のIPO募集株の内訳は公募株70,000株に対して売り出し株3,606,600株及びオーバーアロットメント分551,400株を含めた売り出し比率はおよそ59.4倍、売り出し放出元の約93.3%となる3,880,800株は投資ファンド(ベンチャーキャピタル)保有株分となることに加え、時価総額97.5億円に対して吸収金額72.7億円と上場時発行済株式数の74.5%もの株式が市場に出る形になるため、オファリング・レシオが高く、出口(イグジット)色がかなり強い案件となります。

デコルテ・ホールディングス(7372)の上場日は6月22日(火)でペイロール(4489)とペルセウスプロテオミクス(4882)と3社同日上場ですが、株式IPOでないリート(REIT)IPOの東海道リート投資法人(2989)を入れると実質的には4社同日上場で、いずれも中型~大型案件となります。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| ペイロール | 108.5億円 | 東証マザーズ | 野村證券 |

| ペルセウスプロテオミクス | 33.0億円 | 東証マザーズ | SBI証券 |

| デコルテ・ホールディングス | 72.7億円 | 東証マザーズ | SMBC日興証券 大和証券 |

| 東海道リート投資法人 | 183.3億円 | 東証リート | みずほ証券 大和証券 |

6月はIPO(新規上場)が全24社もあり、選択肢が多い中であえて出口(イグジット)案件でかつ需給妙味の乏しいこのデコルテ・ホールディングス(7372)に申し込む必要があるのかどうかと微妙な感じがする一方で、取捨選択しているとせっかくの当選機会を逃してしまうというIPOゲッターとしての心境も揺さぶられます。

ここは海外配分もあることからまずは海外配分の割合を見てから決めようと考えると、海外配分割合が決まるのは売出価格決定日となる2021年6月14日(月)なので、ひとまず申し込みだけはしておいて、仮にIPO当選した際は海外配分次第で最終購入申し込みをするかどうか判断するというパターンになりそうです。

とはいえ、IPO主幹事はIPO当選後にキャンセルすると1カ月間IPOに申し込めなくなるというペナルティが課せられるSMBC日興証券なので、さすがにこのIPOラッシュ期で参加権が無くなると厳しいため、この作戦で行くのであればSMBC日興証券からの申し込みは除外となるでしょうか。せっかくIPO当選期待値の高い2強が主幹事のIPO案件だっただけにもったいない気持ちでいっぱいです。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

デコルテ・ホールディングス(7372)のIPO(新規上場)幹事配分数

そして推定となりますがこのデコルテ・ホールディングス(7372)のIPO株(公募株及び売り出し株)36,766枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。現時点では海外販売分も含めております。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | -枚 | -% |

| 大和証券(主幹事) | -枚 | -% |

| 野村證券(前受け金不要) | -枚 | -% |

| SBI証券 | -枚 | -% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が5,514枚あります。

残念ながら海外配分があることから現時点ではまだ各証券会社の割り当て数が不明です。いずれにしても前項のことから、IPO主幹事のSMBC日興証券を外した形での申し込みとなることには変わりないと考えています。

<追記>

デコルテ・ホールディングス(7372)のIPO仮条件が決まりました。

IPO想定価格:1,720円

IPO仮条件:1,470円~1,720円

IPO想定価格が最上限となる一般的なIPO仮条件設定となりました。下限幅は300円とおよそ85%のディスカウントとなります。そしてこの仮条件設定に伴い市場からの吸収金額は62.1億円~72.7億円となりました。

<追記>

デコルテ・ホールディングス(7372)の第二弾初値予想が発表されたようです。

1,580円~1,720円

IPO仮条件が一般的な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに下ブレとなる初値予想となっているようです。個人的な評価についてはD級評価からE級評価に変更、IPO参加スタンスについては消極的参加でIPOチャレンジポイント狙いでSBI証券からのみの申し込みと致します。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。