まぐまぐ(4059)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は3社のIPO新規上場承認発表がありました。もちろん重複上場です。いよいよ東証お得意のKY攻撃が始まったようですね。

残りの2社、I-ne(4933)とSTIフードホールディングス(2932)については順次記事にしていきたいと思います。

まぐまぐ(4059)の上場日は9月24日(木)でグラフィコ(4930)とトヨクモ(4058)と3社同日上場、上場市場はJASDAQスタンダード市場への上場で、IPO主幹事はまたもや待ってましたのSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

9月以降のSBI証券の主幹事件数は3社で平幹事は8社とダントツで多く合計11社のIPOに絡んでいることになります。これはもうIPO愛好家としては見逃せないですね。

まぐまぐ(4059)のIPO(新規上場)情報

設立:1999年1月7日

業種:情報・通信業

事業の内容:コンテンツ配信プラットフォームの運営を行うプラットフォーム事業、Web メディアの運営等を行うメディア広告事業、クリエイター活動の支援等を行うその他事業

| 上場市場 | JASDAQスタンダード |

| コード | 4059 |

| 名称 | まぐまぐ |

| 公募株数 | 530,000株 |

| 売出し株数 | 120,000株 |

| オーバーアロットメント | 30,000株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | みずほ証券 SMBC日興証券 東海東京証券 エース証券 岩井コスモ証券 水戸証券 岡三証券 マネックス証券(100%完全抽選) エイチ・エス証券 極東証券 岡三オンライン証券(委託幹事) |

| IPO発表日 | 8月20日(木) |

| 上場日 | 9月24日(木) |

| 仮条件決定日 | 9月3日(木) |

| ブック・ビルディング期間 | 9月7日(月)~9月11日(金) |

| 公開価格決定日 | 9月14日(月) |

| IPO申し込み期間 | 9月15日(火)~9月18日(金) |

| 時価総額 | 21.5億円 |

| 吸収金額 | 5.3億円 |

| 想定価格 | 790円(79,000円必要) |

そして上記をご覧の通りこのまぐまぐ(4059)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンライン証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

さらにSBI証券がIPO主幹事となることから「ひとかぶIPO」で有名なネオモバ(SBIネオモバイル証券)の幹事入りも期待されます。

詳細や口座開設はコチラ ⇒ ネオモバ(SBIネオモバイル証券)公式サイト

まぐまぐ(4059)のIPO(新規上場)事業内容等

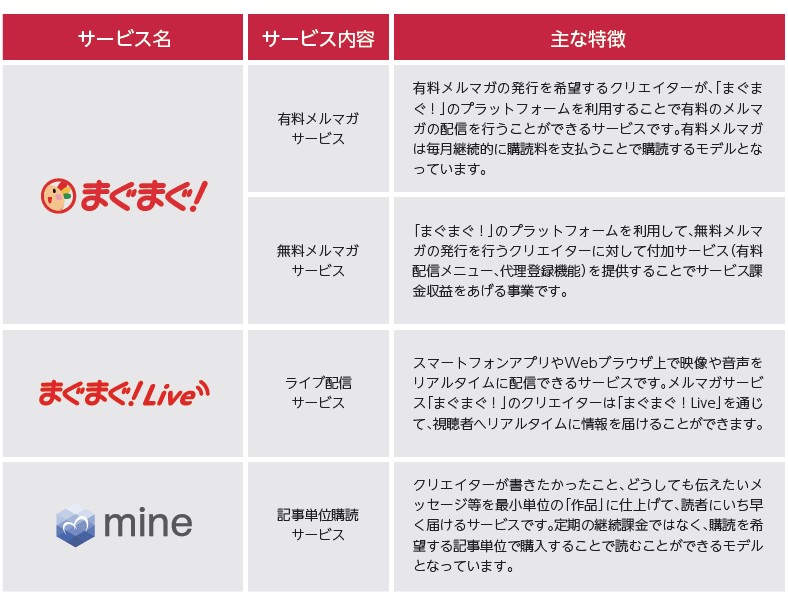

まぐまぐ(4059)はメールマガジン配信プラットフォームを中心とした「プラットフォーム事業」および4つのメディアMAG2 NEWS(まぐまぐニュース)・MONEY VOICE(マネーボイス)・TRiP EDiTOR(トリップエディター)・by them(バイゼム)から構成される「メディア広告事業」を主に展開しています。

プラットフォーム事業は創業以来の中核事業であり、メールマガジンを中心としたコンテンツ配信プラットフォーム「まぐまぐ!」および記事販売プラットフォーム「mine」が属しております。特に「まぐまぐ!」は1999年からメールマガジン配信業者として20年以上に渡り安定的にメールマガジンが配信できる仕組みを提供し続けております。

Webメディアの「MAG2 NEWS」・「MONEY VOICE」・「TRiP EDiTOR」・「by them」の運営および「Webメディアコンテンツ」・「メルマガコンテンツ」の広告枠販売サービスが属しております。Webメディア・オフィシャルメルマガに対して設置している広告枠を利用し、広告サービスを顧客企業へ提供をすることで、当該顧客企業から支払われる掲載料を広告収入として得ております。

【手取金の使途】

差引手取概算額380,204千円及び本第三者割当増資の手取概算額上限21,804千円については、システムにかかる設備投資資金及び人員増加に伴う本社増床にかかる内装設備等の設備投資資金、並びに人材採用費及び人件費に充当する予定であります。

なお、上記使途以外の残額については、将来における当社事業の成長に寄与する支出、投資に充当する方針でありますが、当該内容について現時点で具現化している事項はなく、今後具体的な資金需要が発生し支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

(まぐまぐのIPO目論見書より一部抜粋)

まぐまぐ(4059)のIPO初値予想主観及びIPO参加スタンス

まぐまぐ(4059)の市場からの吸収金額はIPO想定価格790円としてオーバーアロットメント含め5.3億円と規模的にJASDAQスタンダード市場への上場としては小型サイズとなり、荷もたれ感はありません。

まぐまぐ(4059)はもはや知る人ぞ知るメルマガ発行スタンド最大手と言っても良いでしょうか。ひと昔前は管理人も発行者の立場で情報発信していた時代もあります。ブログより以前に利用していたので、実に15年ほど前の話ですが^^;

個人的な主観としてはまぐまぐのメルマガシステムはステップメールを組むことができず、最近は迷惑メールも急増し、メルマガ自体の開封率も下がっていることから、今となっては積極的な情報発信にはメルマガよりもLINEに移行しているようなイメージが強いため今さら上場感が否めません。メルマガ全盛期であればもっと注目を集めれたと思うのですが、良くて初値は2倍スタート程度でしょうか。

しかも上場日は9月24日(木)で3社同日上場となります。まさに3密ですね。さらに3社中の2社はSBI証券主幹事案件となっております。今年(2020年)上場済みのアディッシュ(7093)とサイバーセキュリティクラウド(4493)も3月26日でSBI証券主幹事案件の同日上場でした。狙っているのでしょうかね。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券会社 |

| グラフィコ | 12.3億円 | JASDAQスタンダード | SBI証券 |

| トヨクモ | 9.9億円 | 東証マザーズ | いちよし証券 |

| まぐまぐ | 5.3億円 | JASDAQスタンダード | SBI証券 |

3社の中では一番小型サイズとなるため、個人投資家からの資金は集まりやすいと思いますが、上場市場がJASDAQスタンダード市場への上場となることから東証マザーズ市場への上場で銘柄的にもドストライクとなるトヨクモ(4058)に軍配が上がりそうです。

まぐまぐ(4059)の株主の中にはベンチャーキャピタルの保有株はなく、既存の上位株主には解除価格無しで90日間及び180日間のロックアップが掛かっているため大きく需給を壊すことはありません。

ただ、筆頭株主はすでに東証一部に上場している株式会社エアトリ(旧:株式会社エボラブルアジア)で親会社となるため、実質的にまぐまぐ(4059)は子会社となることから投資家からは毛嫌いされやすい親子上場となります。

ここに来てSBI証券主幹事案件が続くため、IPOチャレンジポイントの使用不使用が当落を左右しそうですね。IPOチャレンジポイントキャンペーンも始まっていることから、ウワサでは公募増資・売出(PO)案件が出て来る前に消化しようと考えている方も多いそうです。

いずれにしても管理人のこのまぐまぐ(4059)のIPO参加スタンスは全力申し込みで行きますが、銘柄的にも日程的にも単価的にも個人的な使用条件に合致しないため、IPOチャレンジポイントは使わない予定です。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

<追記>

やはり岡三オンライン証券がこのまぐまぐ(4059)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

まぐまぐ(4059)のIPO取り扱い決定(岡三オンライン証券)

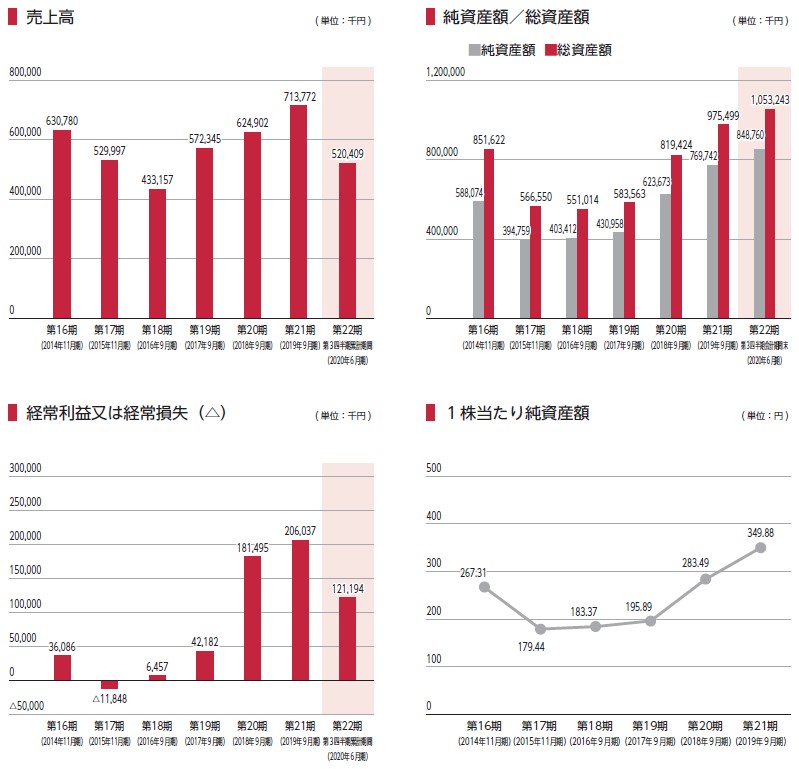

まぐまぐ(4059)のIPO(新規上場)業績等

まぐまぐ(4059)のIPO経営指標

まぐまぐ(4059)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()