ロコガイド(4497)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。待ちに待ったIPO新規上場承認発表ですね。

最後のIPO新規上場承認発表は上場中止(延期)にはなったものの3月25日のGMOフィナンシャルゲート(4051)となるため、およそ2カ月ぶりのIPO新規上場承認発表となります。東証の公式サイトで下記画像をお目にかかるのも久しぶりです^^

ただ本日は上記の通り2社のIPO新規上場承認発表があり、上場日も同日上場となります。同日発表の同日上場といきなりちょっと残念な感じです。早速悪いクセが出た感じでしょうか。もう1社のフィーチャ(4052)についてはまた後ほど別記事にてご紹介させて頂きます。

そしてIPO愛好家であればご存知の方も多いと思いますが、このロコガイド(4497)は本来であれば4月9日にIPO(新規上場)する予定でしたが、コロナショック真っ只中ということから3月18日に上場中止(延期)を発表した企業となります。当然過去のロコガイド(4497)のIPO新規上場承認発表時に記事も書いております。

ロコガイド(4497)の今回の上場日は6月24日(水)でフィーチャ(4052)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券となっております。証券コードもIPO主幹事も変更はありません。

ロコガイド(4497)のIPO(新規上場)情報

設立:2016年7月1日

業種:情報・通信業

事業の内容:チラシ・買い物情報サービス「トクバイ」の運営

| 上場市場 | 東証マザーズ |

| コード | 4497 |

| 名称 | ロコガイド |

| 公募株数 | 2,346,700株 |

| 売出し株数 | 0株 |

| オーバーアロットメント | 244,000株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | クレディ・スイス証券 SBI証券 野村證券(前受け金不要) 大和証券 マネックス証券(100%完全抽選) 楽天証券 三田証券 DMM株(委託幹事) |

| IPO発表日 | 5月21日(木) |

| 上場日 | 6月24日(水) |

| 仮条件決定日 | 6月4日(木) |

| ブック・ビルディング期間 | 6月8日(月)~6月12日(金) |

| 公開価格決定日 | 6月15日(月) |

| IPO申し込み期間 | 6月16日(火)~6月19日(金) |

| 吸収金額 | 41.4億円~51.8億円 |

| 想定価格 | 1,600円~2,000円(160,000円~200,000円必要) |

公募株数もオーバーアロットメントによる売出し株数も変更はありませんが、想定価格は当初の2,640円から1,600円~1,800円(平均価格1,800円)と曖昧な感じですが少し下がりました。さらにIPO幹事団(シンジケート)の中からのSMBC日興証券の名前も無くなっております。

ロコガイド(4497)のIPO(新規上場)事業内容等

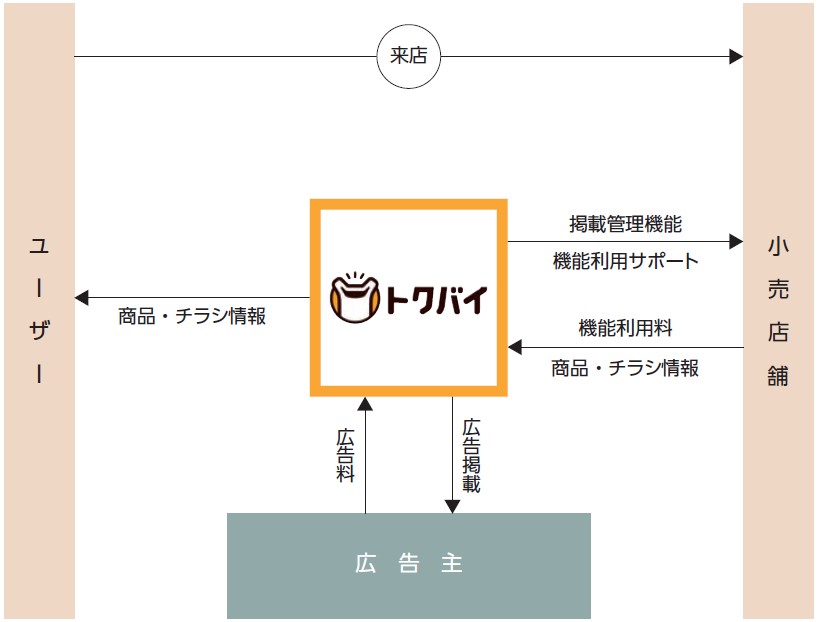

ロコガイド(4497)はチラシ・買い物情報サービス「トクバイ」で折込チラシを中心とした日々の買い物情報をパソコンやスマートフォンで簡単に閲覧できる仕組みを創ることでユーザーの利便性を高め、また小売企業などの顧客の経営の効率化を支援する事業を展開しております。

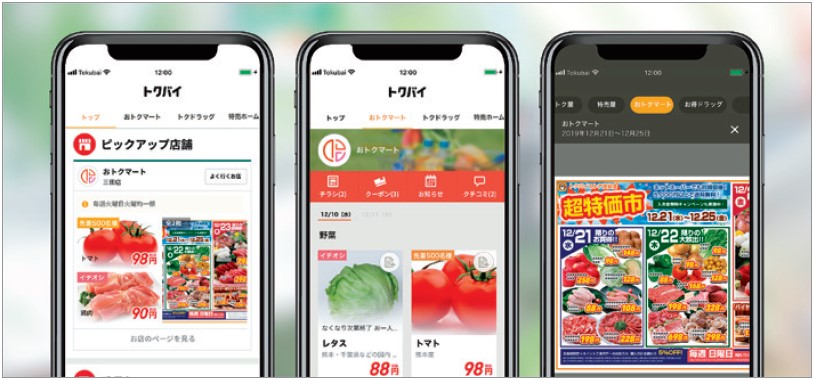

「トクバイ」は地域のユーザーと小売企業をつなぐ情報マッチングサイトであり、小売企業には新聞折込チラシの画像データやお買い得商品などを掲載することによる販促支援サービスを、ユーザーにはスマートフォンを中心としたインターネットを通じて、地域の買い物に関する情報が得られるという情報提供サービスとなります。

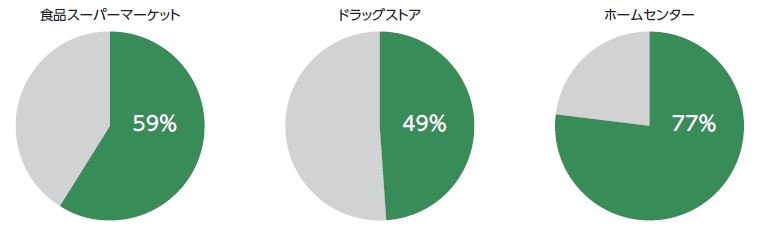

主に地域の食品スーパーマーケットや、ドラッグストア、ホームセンターといった小売店舗の情報を無料で閲覧することができる機能を提供しており、郵便番号や位置情報によって、普段よく利用するお店を登録することができ、日々更新されるお買い得商品の情報やクーポン、タイムセールといった情報をEメールなどで受け取ることができるようになります。

トクバイに情報を掲載するサービス利用店舗の網羅率

【手取金の使途】

手取概算額3,880百万円については、販売促進費及び人件費等、地域情報サービスの成長に係る投資資金、また地域等における広告代理事業に係る仕入等のための運転資金に充当する予定であります。業容の拡大のためには、ユーザー獲得のための販売促進活動、優秀な人材を確保し育成する活動、また地域情報領域への取組みに係る活動が重要な課題と認識しております。なお、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

(ロコガイドのIPO目論見書より一部抜粋)

ロコガイド(4497)のIPO初値予想主観及びIPO参加スタンス

ロコガイド(4497)の市場からの吸収金額はIPO想定価格1,600円~2,000円としてオーバーアロットメント含め41.4億円~51.8億円と規模的に東証マザーズ市場への上場としてはやや大型で荷もたれ感を感じるサイズとなります。

インターネットの普及に伴って、今や紙媒体ではなくネットで情報収集をしている家庭が多く、新聞自体を取らない家庭も増えています。新聞を取らないということは必然的に折込チラシを見掛ける機会も少なくなることになります。

しかし新聞はいらないけど折込チラシだけは欲しいという需要は多いようなので、こういったロコガイド(4497)が行っている買い物情報サービスは今後益々シェアが拡大しそうな分野となります。特に主婦の間ではすでに利用されている方も多く、認知度も高いようです。

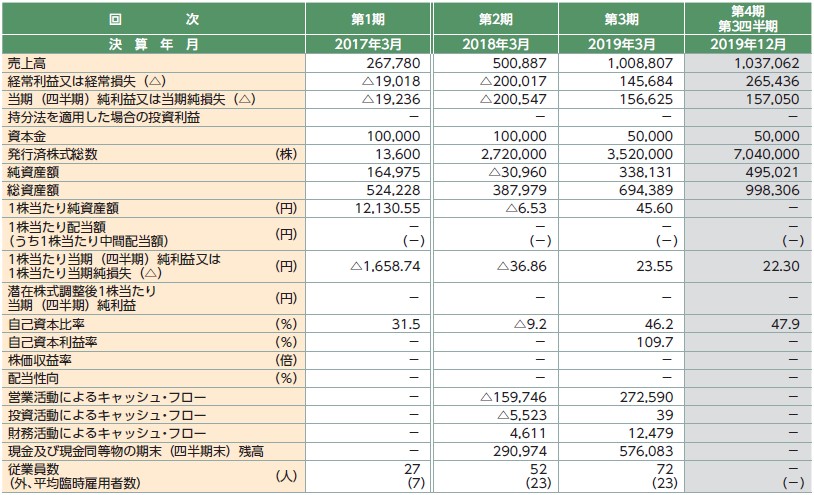

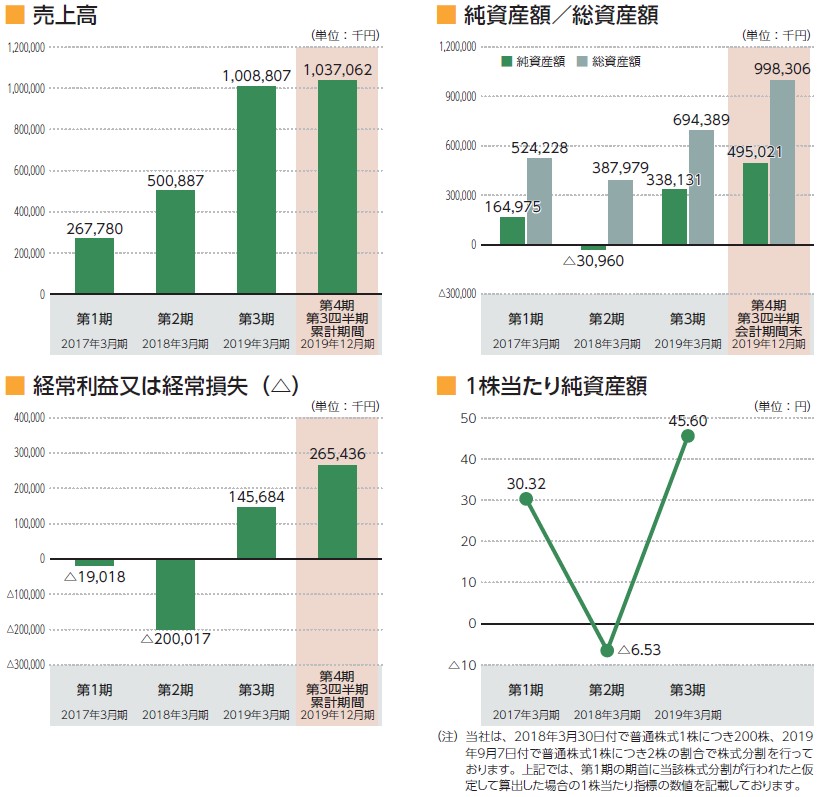

ただこういった折込チラシなどの買い物情報サービスは他にも競合他社がいるため独自性はありません。それでも設立からまだ4年ほどしか経っていないスピード上場で、業績も好調で売上は右肩上がりで利益面も赤字からしっかり黒字化しています。

ロコガイド(4497)は業績好調の人気化しそうな業態で売り出し株無しの公募株のみとIPO的には好条件ではありますが、やはり公開規模の大きさ(41.4億円~51.8億円)が気になることろです。

株主にベンチャーキャピタルの保有株は無く、筆頭株主で90%以上の株式を保有する代表取締役社長の穐田誉輝氏の保有分は90日間のロックアップが掛かっておりますが、公開価格の1.5倍以上となれば解除され売却可能となります。

ちなみにこの代表取締役社長の穐田誉輝(あきた よしてる)氏はカカクコム(2371)及びクックパッド(2193)の代表取締役社長も務めている有名な経営者で奥さんは女優の菊川怜さんらしいです。経歴がスゴいですね^^;

とりあえず久しぶりのIPOということや株式市場、特に東証マザーズ市場はすでにコロナショックから立ち直っているということから、公募割れは無いと判断し、現時点での管理人の個人的なこのロコガイド(4497)のIPO参加スタンスは全力申し込みで行く予定で考えています。

これを機に上場再申請の手間を省くことや東証の市場区分変更に間に合わせることなど大人の事情を加味すると6月末にかけてちょっとしたIPOラッシュとなる可能性もありそうです。

ロコガイド(4497)のIPO(新規上場)業績等

ロコガイド(4497)のIPO経営指標

ロコガイド(4497)のIPO売上高及び経常損益

8,000円分のAmazonギフト券をGETする方法を画像付きで解説しています。

⇒ 最短1時間!?Amazonギフト券8,000円分GETの大チャンス!

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()

西様、お久しぶりです。お元気だったでしょうか。

久しぶりのIPO!楽しみですね。

いきなりの3社同日上場は私ごときではなかなか読みづらいので西様の分析を大いに参考にさせてもらっております(^^;)。

3社とも抽選申し込みしましたが、個人的には当選してもロコガイドは様子見次第ですがおそらく辞退。コパ・コーポレーションは野村證券は100株なので即購入決定、それ以外の証券会社は様子見してから慎重に判断。フィーチャはどこでも購入、のスタンスで行こうかなと考えてます。いずれにしろ、当選が大前提なのですが…

質問なのですが、日経225は昨年よりも若干上のような気がします。その影響はIPOにも反映されるとお考えでしょうか?ご回答くださると幸いです。それでは~

こんばんは、たなっちさん。

お久しぶりです。

なんとか元気にやっております。

お気遣いありがとうございます。

久しぶりのIPOは本当に楽しみです。

少しは参加者が減って当選しやすくなっているかと勝手に考えていましたが、そうでもなさそうなので過度な期待はできないかもしれません^^;

もちろんIPOにも反映されるはずです。

特に今回はコロナショック+IPO空白期間ということで待機されていたIPO資金が爆発ということになれば意外高もあり得るかもしれません。期待が高まります。

おっしゃるようにまずは当選しないとどうしようもありませんが^^;